Mohlo by vás také zajímat

Investiční bilancování: Milion po pěti letech. Někomu zbyla špejle a oči pro pláč, jiný hoduje

Vladimír Brůna 19. prosince 2024Někdo má rád adrenalin klopených zatáček vzhůru a nečekaných propadů kamsi dolů a opětovné stoupání. Jiný zase vsadí na konzervativní…

Investiční výhled na příští rok: Investoři by měli být velice selektivní

Michal Stupavský 10. prosince 2024V průběhu roku 2025 očekávají analytici Conseq Management, že alespoň některé americké a technologické společnosti s velkou tržní kapitalizací možná…

Průvodce investora prezidentskými volbami v USA

Kristina Hooper 5. listopadu 2024Prezidentský souboj v USA mezi viceprezidentkou Kamalou Harrisovou a bývalým prezidentem Donaldem Trumpem je zde. Jeho výsledek může mít výrazný…

- Komentář

Jak se obchoduje na medvědích trzích? Projděte si sedm rad od Saxo Bank

Medvědí trhy jsou volatilní, nepředvídatelné a náročné na obchodování. V období, kdy jsou podmínky na trhu nastavené na averzi vůči riziku, je proto důležité mít dobrou strategii. Čím byste se měli jako investoři řídit?

Každý trh, který klesá (cena komodity jde dolů), se nazývá medvědí trh (bear). A naopak každý trh, který roste (cena komodity jde nahoru), se nazývá býčí trh. Zdroj: iStock

Období, jaké zažíváme nyní, vyžaduje od investorů pohotovou reakci na změny. Tržní dynamika je stále v pohybu a ekonomické cykly se mění. Nastává doba medvědího trhu, ale pojďme se trochu ohlédnout.

Býčí trh v druhé polovině devadesátých let se vyznačoval vysokou volatilitou. Rozbouřené akcie technologických firem dosáhly svého vrcholu v roce 2000, aniž by pak byl kdokoli připraven na jejich následný pád. Medvědí trh, který přišel poté, v letech 2002 až 2007, přinesl postupně klesající volatilitu.

A ten následující, který se zrodil po finanční krizi, mu byl do značné míry podobný. Nyní jsme tak více než deset let od posledního skutečného medvědího trhu a obchodníci a investoři nikdy na vlastní kůži neokusili, co medvědí trh znamená. Tento nedostatek zkušeností je velké potenciální riziko.

Krátkodobé spekulace nevycházely

Od prasknutí technologické bubliny na přelomu milénia – s výjimkou finanční krize –

tržní podmínky podporovaly pasivní expozici vůči rizikovým aktivům.

Bylo to zvlášť patrné v posledních letech, kdy většina podílových fondů, a dokonce i hedgeových fondů nedokázala překonat svůj indexový benchmark.

I snaha o krátkodobé spekulace se ukázala jako zbytečná. Panika se totiž téměř vždy přetavila do krátkodobých obchodů.

Jsou zde samozřejmě i výjimky. Většina roku 2015 byla pro globální trhy špatná. Ke dnu je táhly rozvíjející se trhy a silný dolar.

Tragický prosinec

Ale rok 2018 přinesl opravdový chaos, kdy se nedařilo téměř všem třídám aktiv, takže se nebylo kam ukrýt. V prosinci se dokonce zdálo, že se trh hroutí, byli jsme svědky nejhoršího prosince na americkém trhu od velké hospodářské krize v třicátých letech.

Začátkem tohoto roku se však zdá, že se na trhy vrátil optimismus. Důvodem je zmírnění jestřábí rétoriky šéfa Fedu Jeroma Powella v prosinci a jasné holubičí signály v jeho projevu v lednu.

Přesto se nový medvědí trh objevil na obzoru, stejně jako hrozba nastupující recese. Když toto vše vezmeme v úvahu, jak by se na to měli investoři připravit?

Na co nezapomenout v podmínkách medvědího trhu?

1) Připravte se na zvýšenou volatilitu oběma směry

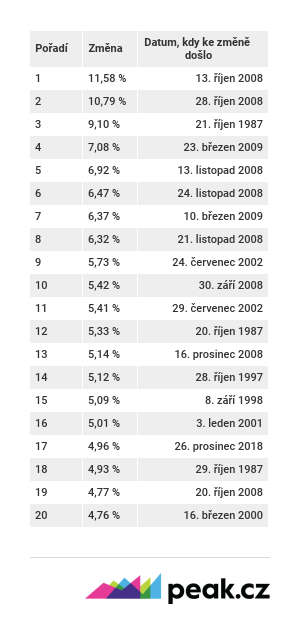

| Největší jednodenní vzestupy indexu S&P 500 (od roku 1987 do současnosti) |

|

Během medvědího trhu se volatilita může zvýšit na násobné úrovně a ceny se hýbou oběma směry. Investorům tyto pohyby mohou pomoci překonat široce spektrální investice.

Velká volatilita trhu je také příčinou nedostatku likvidity. Ceny se tak podle aktuální situace mohou pohybovat výrazně nejen dolů, ale i nahoru. Neznamená to, že sázka na pokles ceny může být na býčím trhu vždy ideální řešení.

Pamatuje si někdo na prudké posílení indexu S&P 500 o 27 procent od listopadu 2008 do ledna 2009? Tabulka vpravo obsahuje nejlepší jednodenní zisky tohoto indexu za posledních 40 let během býčích trhů nebo korekcí.

2) Využívejte opce

Během klidnějších období medvědího trhu mohou opce poskytnout obchodníkům stabilitu a ochranu před výkyvy ceny do dané míry. Umožní jim to zároveň mít větší přehled o své odolnosti vůči riziku.

3) Rezervní kapitál pro náhlé výkyvy trhů

Investoři by neměli investovat veškerý kapitál pouze do aktuálně otevřených pozic. Zejména v krátkodobém horizontu se ukazuje jako užitečné mít nějaký kapitál v rezervě. Je tomu tak i proto, že vlády a centrální banky mají v rukou účinné nástroje, které dokážou situaci na trzích velmi rychle ovlivnit.

Dlouhodobou strategií proto je pomalu investovat do rizikových aktiv, a to zejména pokud se tempo poklesu začíná zpomalovat. Ke zlepšení dochází vždy, když je evidentní, že věci už nemohou být horší.

MOHLO BY VÁS ZAJÍMAT:

Od ropných koncernů k technologickým obrům. A co na to investor?

4) Vyvarujte se extrémů

Kromě vysoké volatility by si měli být obchodníci vědomi, že výprodeje trhů mají zvyk končit mnohem rychleji, než končí nárůsty trhů. Vydělat na poklesech trhu je tedy možné zejména tak dlouho, dokud volatilita nedosáhne nových rekordů nebo dokud na maximální úroveň nevzrostou hodnoty ukazatelů strachu.

Na pokles se dá spekulovat i při růstu cen, ale s klesajícím tempem. Volatilita u medvědích trhů téměř vždy roste či klesá v opačném směru, než jsou cenové pohyby aktiv. Spekulovat na pokles cen při jejich růstu je tedy díky nižším cenám tzv. put opcí vždy levnější.

5) Význam technické analýzy

Když trhy rostou a přicházejí na ně stále noví investoři, poskytuje technická analýza jen malou přidanou hodnotu. Trend růstu trhu je totiž evidentní pro každého.

Když je však likvidita malá a emoce napjaté, nabízí technická analýza zajímavé postřehy. Jde například o dobře známé Fibonacciho hodnoty nebo klouzavý průměr. Jiné jsou méně známé, jako třeba analýza Elliotových vln, která se například přesně hodí k vysvětlení medvědího trhu v letech 2007 až 2009.

6) Pozor na korelace

Investoři s pasivními investicemi jsou často vystaveni širokému spektru rizika. V klidných dobách se může zdát, že tato rizika jsou navzájem nezávislá. To však neplatí v dobách, kdy trhy zmítají emoce.

Obchodníci si často neuvědomují, že celé jejich portfolio je citlivé na jedno riziko. Je třeba si uvědomit, že v době paniky investoři prostě prodávají všechno. Proto by portfolio mělo být postaveno tak, aby se neorientovalo celé jen jedním směrem.

Není to tak dávno, kdy se například růst kurzu japonského jenu vyvíjel shodně s růstem amerických vládních dluhopisů a poklesem indexu S&P 500.

7) Korelace napříč trhy

Graf níže znázorňuje perfektní korelaci mezi future sázkami na index S&P 500, výnosy desetiletých amerických dluhopisů, jakož i kurz australského dolaru vůči americkému dolaru v prosinci minulého roku.

GRAF: Srovnání vývoje indexu S&P 500 s výnosy desetiletých amerických dluhopisů a kurz australského dolaru vůči USD

Zdroj: Saxo Bank

Tyto instrumenty přitom v běžných časech nevykazují žádnou nebo jen malou korelaci.

Každopádně buďte v období medvědích trhů investorsky obezřetní.