Mohlo by vás také zajímat

Deindustrializace v praxi: německý byznys model se vyčerpal. Nastane úpadek země do bezvýznamnosti?

František Novák 25. listopadu 2024Automobilový průmysl, chemický průmysl i strojírenství v Německu upadají. Německu se nedaří vrátit k ekonomickému růstu před covidem-19.

Německá budoucnost? V únoru předčasné volby a přetrvávající ekonomická mizérie

Dominik Rusinko 13. listopadu 2024Jako první věc na seznamu priorit bude muset nová německá vláda řešit, jak zvýšit konkurenceschopnost ekonomiky a nakopnout hospodářský růst.

Pražský DPP mění vedení; MMF věří české ekonomice a pokuta ČD a ÖBB za újmu RegioJetu aneb souhrn ekonomických událostí 42.týdne 2024

Libor Akrman 25. října 2024ČEZ koupí menší podíl v Rolls Royce; firem v insolvenci bude letos víc; světový trh M&A ožívá; v Česku AI…

- ANALÝZA

Finanční skandál německé Wirecard. Od hvězdy pro investory k pádu na dno

SERIÁL: Finanční podvody – 1. díl: Společnost Wirecard byla dlouhé roky miláčkem investorů a analytiků. Díky svému fenomenálnímu růstu tržeb i zisků se finančně-technologická společnost v roce 2018 dokonce stala členem prestižního indexu DAX, když z elitní třicítky vyřadila druhou největší německou banku Commerzbank. V červnu však přišlo bolestivé vystřízlivění. Ukázalo se totiž, že si firma hospodářské výsledky dlouho doslova cucala z prstu.

Ze společnosti Wirecard v dobách její největší slávy oceněné na 24 miliard eur se vyklubal jeden z největších finančních podvodů v evropských dějinách.

V polovině června totiž vyšlo najevo, že auditor „nemůže najít“ 1,9 miliardy eur, které společnost měla mít uloženy ve dvou filipínských bankách. Peníze zkrátka existovaly pouze v účetnictví, ze kterého se rázem stal cár papíru.

Zanedlouho nato firma vyhlásila insolvenci, CEO Markus Braun byl zatčen a provozní ředitel Jan Marsalek uprchl neznámo kam. Podle zpráv médií je údajně v Rusku (viz box níže). Podle deníku Der Spiegel Marsalek před svým útěkem převedl do Ruska z Dubaje, odkud Wirecard prováděla podezřelé finanční operace, značné částky peněz ve formě bitcoinů.

Wirecard podle všeho dlouhé roky uměle nadhodnocovala tržby prostřednictvím svých dceřiných firem v Asii. Kromě toho je firma podezřelá z praní špinavých peněz, z mediálního hledáčku tak zřejmě v následujících měsících jen tak nezmizí. Investoři však mají jasno – akcie firmy od vypuknutí skandálu ztratily přes 98 procent své hodnoty.

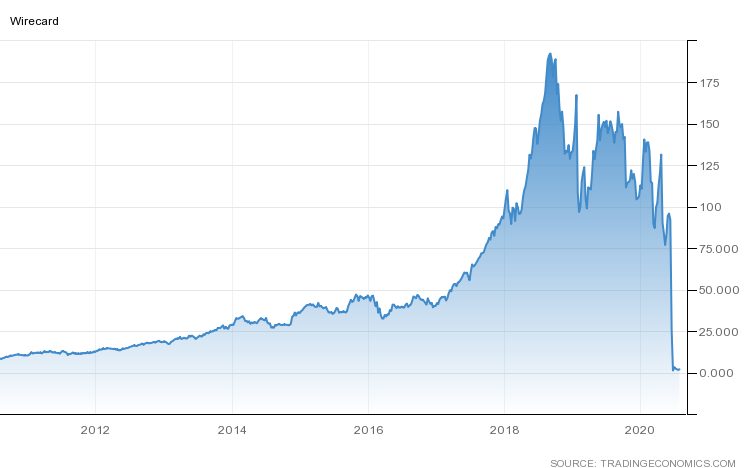

GRAF: Vývoj ceny akcií společnosti Wirecard

Za posledních deset let, v eurech

Zdroj: tradingeconomics.com

Zdroj: tradingeconomics.com

Dlouho přezírané podezření

| Dvacet let úspěchu a pak pád |

| Společnost Wirecard vznikla v roce 1999 a zaměřuje se na zpracování plateb a finanční služby. V Německu byla považována za nadějného hráče na rychle rostoucím trhu finančních služeb, dávána za vzor domácího úspěchu a označována za hvězdu německého technologického sektoru. Pád firmy zasáhl i klienty v České republice. |

Ačkoliv pád z trůnu na samotné dno byl v případě Wirecard otázkou pouhých několika dnů, indicie naznačující nekalé jednání společnosti se objevovaly delší dobu.

Výrazněji se o možných problémech začalo hovořit na začátku loňského roku, když renomovaný deník Financial Times zveřejnil článek obviňující společnost z účetního podvodu.

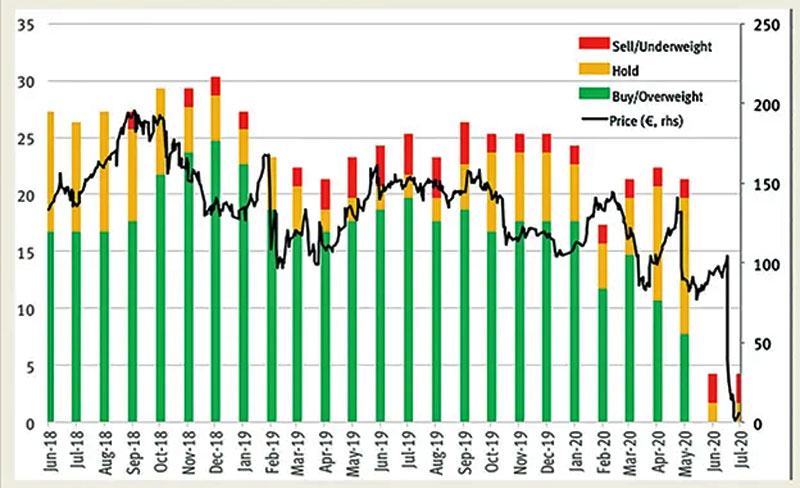

Od té doby sice akcie Wirecard nabraly sestupný trend, nicméně analytici pokrývající společnost nevěnovali těmto nařčením větší pozornost a dále titul převážně doporučovali k nákupu.

GRAF: Vývoj doporučení analytiků pro investory

Od června 2018 do července 2020, levá osa Y ukazuje počet doporučení pro investory, pravá osa Y ukazuje cenu akcií Wirecard v eurech.

Zdroj: FactSet, www.investorschronicle.co.uk

Zdroj: FactSet, www.investorschronicle.co.uk

Společnost se proti nařčením tvrdě ohradila a místo řešení problému zahájila protiútok. Obvinila Financial Times z manipulace s kurzem akcií, novináři se zároveň dostali do hledáčku německého regulátora akciového trhu BaFin.

Ten pak dokonce přistoupil k historicky nevídanému kroku, když na dva měsíce zakázal spekulovat na pokles akcií Wirecard. Jak se ale ukazuje, regulátor v tomto ohledu jednoznačně selhal, když místo důsledného prověření aktivit společnosti stál se zavřenýma očima na její straně.

Auditorské pochybení

Selhání však neleží jen na bedrech BaFinu, výrazný podíl viny na délce trvání nekalého jednání Wirecard nese i auditorská firma Ernst & Young. Ta dlouhé roky schvalovala bez výhrad účetní závěrky.

Ernst & Young se pochopitelně odvolává na to, že byla, stejně jako všichni ostatní, obětí sofistikovaného účetního podvodu. Přesto se nechce věřit, že by auditor důslednou kontrolou nepřišel na chybějících 1,9 miliardy eur (tedy přibližně čtvrtinu celkové bilance společnosti), které měla mít Wirecard uložené na účtech v Asii.

| Rakušan s českými kořeny |

| Zajímavou figurkou v celém dění je Rakušan s českými kořeny Jan Marsalek, který byl druhou nejdůležitější postavou ve firmě. Právě bývalý provozní ředitel je považován za strůjce finančních podvodů ve společnosti. Ihned po medializaci problému a odvolání z funkce Marsalek provedl zastírací manévr. Ačkoliv tvrdil, že jede na Filipíny hledat ztracené miliardy, tak podle německých médií unikl do Běloruska a následně do Ruska. Tam by měl být údajně pod dohledem tamní tajné služby GRU, se kterou spolupracoval. |

Auditorská firma se tak může připravit na vleklé soudní spory. V případu figuruje i konkurenční auditorská společnost KPMG, která byla najata na důkladné prozkoumání účetnictví.

Wirecard chtěla prostřednictvím dalšího auditu vyvrátit jakékoliv pochyby o tom, že by s jejími čísly mělo být něco v nepořádku. Prověrka však trvala podezřele dlouho a její výsledek uklidnění nepřinesl.

Po několikanásobném odkladu KPMG nemohla letos v květnu potvrdit, že jsou aktivity společnosti v pořádku. Wirecard vzápětí odložila zveřejnění výsledků za rok 2019, což přidělalo ještě před definitivním vypuknutím skandálu investorům na čele viditelné vrásky.

Selhání dozoru

Výrazné kritice čelí rovněž BaFin, na který byla podána dokonce žaloba investorů. Ti regulátora obviňují z ignorování známek problémů. Cílem žaloby je získat náhradu za škody, které investorům v souvislosti s pádem firmy vznikly, uvedly agentury Bloomberg a DPA.

„BaFin podle našeho názoru hrubě zanedbal své povinnosti, když se léta zdráhal vyšetřovat Wirecard kvůli manipulaci s trhem,“ citují agentury právníka Andrease Tilpa, který žalobu podal.

Ten upozornil na skutečnost, že pokud by úřad tuto záležitost včas důkladně vyšetřil, vyšla by pochybení ve firmě Wirecard na světlo mnohem dříve.

Státní zastupitelství v Mnichově, které celou kauzu vyšetřuje, má za to, že s nadhodnocováním zisků začalo vedení firmy v roce 2015. Celková výše škod, které vznikly úvěrujícím bankám a investorům, činí celkem 3,2 miliardy eur (asi 84 miliard korun).

MOHLO BY VÁS ZAJÍMAT:

Pozadí kauzy zmizelých miliard německé Wirecard? Auditoři neustále čelí morálnímu dilematu

Němci nejsou tak svatí. Dle Paradise Papers banky pomáhaly prát peníze z hazardu

Pošramocená důvěra investorů

Nejen poškození akcionáři si nyní kladou otázku, jak je možné, že ve vyspělé západoevropské zemi došlo k tak rozsáhlému a dlouhotrvajícímu podvodu. Nemluvě o tom, že celá kauza má částečně i politické pozadí.

Podle médií měl mít jeden z nejvýše postavených zaměstnanců úřadu spolkové kancléřky Angely Merkelové a dalších vládních prominentů kontakty s manažery společnosti Wirecard.

Pokud mohla firma, zařazená do prestižního indexu DAX, dlouhé roky uměle nadhodnocovat hospodářská čísla bez zásahu regulátora nebo povšimnutí auditora, nabízí se otázka, co se asi tak může dít v některých menších společnostech.

Nemluvě o firmách z rozvíjejících se zemí, jako je například Čína, kde někteří nevěří dokonce ani oficiálním vládním statistikám.

V příštím díle seriálu se podíváme na jeden z největších podvodů na Wall Street, za nímž stál Bernie Madoff.