Mohlo by vás také zajímat

Investiční bilancování: Milion po pěti letech. Někomu zbyla špejle a oči pro pláč, jiný hoduje

Vladimír Brůna 19. prosince 2024Někdo má rád adrenalin klopených zatáček vzhůru a nečekaných propadů kamsi dolů a opětovné stoupání. Jiný zase vsadí na konzervativní…

Digitalizace stavebního řízení znovu a lépe; americké indexy i zlato posunuly rekordy a kávu čeká zdražování aneb souhrn ekonomických událostí 42. týdne 2024

Libor Akrman 18. října 2024Colt CZ chystá nové investice; Moneta navrhne mimořádnou dividendu; ekonomická Nobelovka udělena za výzkum prosperity; čínský růst zvolnil, ale je…

ČNB zase přikoupila zlato; Google Play se musí otevřít a EDF si stěžuje na jaderný supertendr i v Bruselu aneb souhrn ekonomických událostí 41. týdne 2024

Libor Akrman 11. října 2024Čína uvalí clo na brandy z EU; účet pojišťoven za povodně: 2 mld. Kč; příval českých makrodat; CSG kupuje startup…

- ANALÝZA

Proč pomalu, ale jistě narůstá napětí na komoditních trzích?

S blížícími se zimními měsíci, s vývojem na finančních trzích a stoupající inflací se nabízí i otázka, jak se nejen tyto faktory projeví na trhu s komoditami. „Problémy na straně nabídky zřejmě dál poženou ceny vzhůru, a to navzdory pomalejší růstové trajektorii,“ podotýká ve své analýze komoditní stratég Saxo Bank Oly Hansen.

Čím víc využíváme současný model dekarbonizace, tím víc je naše ekonomika závislá právě na kovech. (Ilustrační foto) Zdroj: Janik / Unsplash

Tento rok byl zatím pro komodity velice příznivý. Lze tak očekávat jejich další vzestup, a to nejen ve čtvrtém čtvrtletí letoška.

Za výrazným růstem cen, který jsme letos zaznamenali u mnoha klíčových komodit, stojí prudký nárůst spotřebitelských výdajů. Jde o důsledek po covidem způsobeném omezení ekonomiky – největší, co si kdo pamatuje.

V Evropě, v Číně i v USA se sice začínají utlumovat vládní výdaje a státní dávky, a tak se postupně ochlazují i trhy. Problémy na straně nabídky však podle našeho názoru dál poženou ceny vzhůru, a to navzdory pomalejší růstové trajektorii.

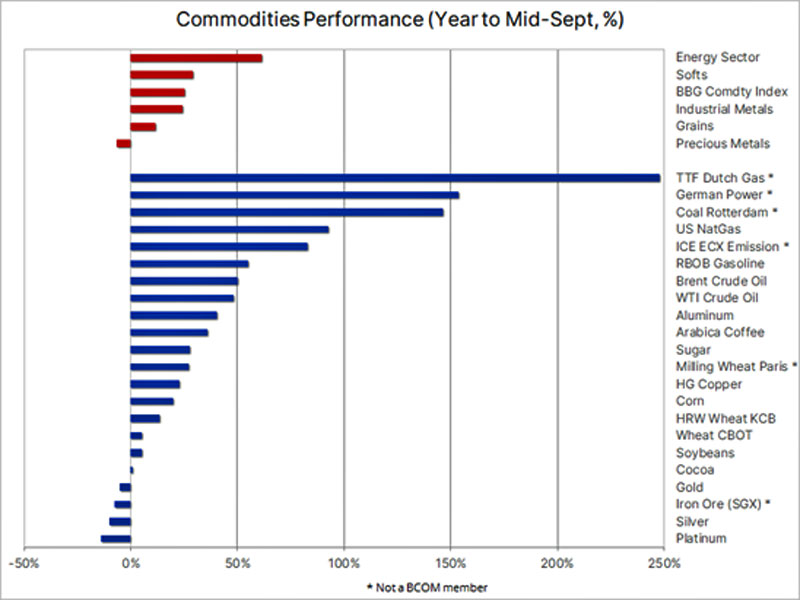

Před začátkem posledního letošního čtvrtletí stoupl Bloomberg Commodity Index. (Ten vychází z koše nejvýznamnějších komoditních futures rozdělených rovnoměrně mezi zemědělství, energetiku a kovy, pozn. red.) Index vzrostl o 25 procent a toto zvýšení bylo možné pozorovat ve všech sektorech s výjimkou drahých kovů.

Důvodům, proč zlato, tedy komodita nejcitlivější na pohyb úrokových sazeb a dolaru, neposílilo navzdory rekordně nízkým záporným reálným výnosům, které mu na první pohled prospívají, se v tomto výhledu ještě budeme věnovat.

Energetika first!

Nejprve se však musíme podívat blíž na evropské trhy s elektřinou a zemním plynem. V září začaly ceny raketově stoupat, až dosáhly více než čtyřnásobku dlouhodobého průměru.

V době vzniku tohoto článku se plyn na burze v Rotterdamu – evropský benchmark – obchodoval o 250 procent výš než před rokem. Německé ceny elektřiny a plynu pak vzrostly zhruba o 150 procent.

Výše uvedený index tyto tři trhy ani rychle rostoucí cenu evropských emisních povolenek nijak nezohledňuje. Jinak by už dávno překročil desetileté maximum, kterého dosáhl v září.

GRAF: Výkon jednotlivých druhů komodit

Od začátku letošního roku do půle září, v procentech

Zdroj: Bloomberg / Saxo Group

Zásoby nejsou dostatečné

Prudce rostoucí ceny elektřiny a zemního plynu pocítili už i mimo Evropu. Poptávka při vlnách veder se totiž nesetkala s odpovídající odezvou producentů.

Navíc bylo v posledním kvartále vyprodukováno nejméně větrné energie za celé roky, a tak se zvyšuje tlak na tradiční paliva, jako jsou uhlí a zemní plyn.

Na severní polokouli brzy udeří zima, ale v důsledku výše uvedeného je hladina zásob nejen v USA, ale hlavně v Evropě výrazně pod průměrem posledních let.

Pokud nebudou nadcházející měsíce nezvykle teplé nebo se nezvýší toky LNG, případně plynu dodávaného z Ruska již zanedlouho otevíraným plynovodem Nord Stream 2, čeká evropské spotřebitele a energeticky náročná odvětví neveselá a pěkně drahá zima.

O současných závratných cenách energií a faktorech, které by mohly trend zvrátit, jsme psali mimo jiné i zde.

Zemědělský sektor

Pojďme se podívat na další sektor – zemědělství. V dosti neklidném období osevu, růstu a dozrávání, kdy celý svět soužilo nepříznivé počasí, by se měly zemědělské trhy ve čtvrtém čtvrtletí dočkat zklidnění.

Globální index cen potravin Organizace pro výživu a zemědělství (FAO) však za poslední rok stoupl o 33 procent. A tak by teď sektor potřeboval období normálního počasí, aby mohli producenti obnovit stav zásob.

Proto se nyní obrací pozornost k Jižní Americe, kde právě začíná období růstu klíčových komodit, mimo jiné sójových bobů, kukuřice, cukru a kávy.

Energetika

Jak jsme předpovídali, cenové pásmo ropy Brent se posunulo o pět dolarů výš, z oblasti mezi 60 a 70 do oblasti mezi 70 a 80 dolary, kde vydrželo většinu třetího čtvrtletí.

Když se po dramatickém vzestupu v první polovině roku ropa usadila v úzkém pásmu, začal klesat objem reflačního obchodování a s ním klesl i zájem investorů o komodity.

Slábnoucí momentum a návrat obchodování v úzkém pásmu pomohly snížit objem celkových čistých dlouhých pozic fondů v ropě WTI a Brent o 23 procent.

V závěru roku se očekává optimističtější vývoj pandemie covidu-19, a tak Mezinárodní energetická agentura (IEA) předpovídá v říjnu opětovné zvýšení globální poptávky po ropě o 1,6 milionu barelů/den a poté její další růst až do konce roku.

Když k tomu přidáme ztrátu více než 30 milionů barelů produkce během americké hurikánové sezony a riziko, že nedojde k uzavření jaderné dohody s Íránem, bude kartel OPEC+ asi dál podporovat postupný růst cen a navyšovat produkci stabilním tempem zhruba 400 000 barelů denně.

Když se ropa usadila v úzkém pásmu a objem reflačního obchodování klesá, může být vyhlídka na zvýšení cen na přelomu roku impulsem, který znovu přiláká pozornost k této oblasti. A zajistí tak podporu komoditám v době reflace oblíbeným, jako je měď a případně i zlato.

Nezbytnost průmyslových kovů

Jedním z klíčových prvků procesu dekarbonizace jsou i nadále průmyslové kovy. Navzdory známkám zpomalování růstu v Číně nás možná čeká dekáda, kdy bude fyzický svět pro aspirace a vize našich politiků a environmentálních hnutí příliš malý.

Čím víc využíváme současný model dekarbonizace, tím víc je naše ekonomika závislá právě na kovech.

Dodavatelské řetězce jsou ale v současnosti neelastické, protože jim kvůli prioritizaci ESG (pod zkratkou ESG se schovávají názvy tří oblastí Environment, Social a Governance, pozn. red.) chybí nejrůznější povolení, posvěcení ze strany představenstva a kapitál, který by proudil na „špinavou“ produkční stranu této rovnice.

Vzhledem k tomu, ale i vzhledem k neutuchajícím snahám Číny omezit znečištění, a zejména produkci silně toxických kovů při výrobě oceli a dvou takzvaně zelených kovů, aluminia a niklu, sázíme na jejich skrytou sílu, která bude mít za následek růst ceny „zelených“ kovů.

Mezi ně patří – kromě dvou výše uvedených – také měď, cín, stříbro, platina, lithium, kobalt a několik vzácných zemin.

Za to, že letos cena mědi dosáhla rekordních výšin, může do jisté míry reflační obchodování. To bylo jedním z klíčových zdrojů podpory až do chvíle, kdy se jeho objem ve třetím čtvrtletí propadl. Omezená nabídka zvýšila ceny niklu a hliníku, ale měď zatím na nové výrazné posílení fyzické a investiční poptávky ještě čeká.

Spekulativní dlouhé pozice jsou nejnižší za více než rok. Signálem, který odstartuje další cestu k novým absolutním maximům, by mohl být opětovný průlom nad 10 000 dolarů. Ten nás nejspíš čeká právě během posledního čtvrtletí.

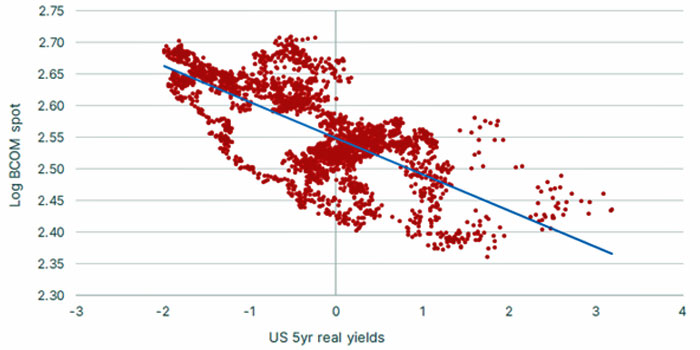

Dopady záporných reálných sazeb na ceny komodit

Reálné úrokové sazby mají na ceny komodit významný vliv. Nízké úrokové sazby mají tendenci zvyšovat ceny skladovatelných komodit, protože snižují náklady na udržování skladových zásob a motivují ke zvýšení spekulativních investic.

Náklady obětovné příležitosti držení komodit, které nemají kupony a nenesou úrok, jsou totiž v prostředí se zápornými reálnými sazbami nulové.

Ani investování do dluhopisů nijak nechrání kupní sílu investora v dobách, kdy je inflace vyšší než výnosy z dluhopisů. To spolu s nastupujícím převisem poptávky dává investorům po letech dostatku významný podnět diverzifikovat část svého portfolia mimo dluhové nástroje a do komodit.

GRAF: Inverzní korelace mezi zlatem a reálnými úrokovými sazbami pětiletých amerických bondů

Zdroj: Bloomberg / Saxo Group

Drahé kovy, a zejména zlato se drží v současném pásmu už víc než rok. Až na neúspěšný pokus stříbra o průlom nad úroveň 30 dolarů z prvního čtvrtletí zůstávají oba kovy uvězněné ve svých pásmech. I když nutno dodat, že se nyní zlato snaží ze všech sil najít cestu z dvousetdolarového pásma mezi 1 700 a 1 900 dolary.

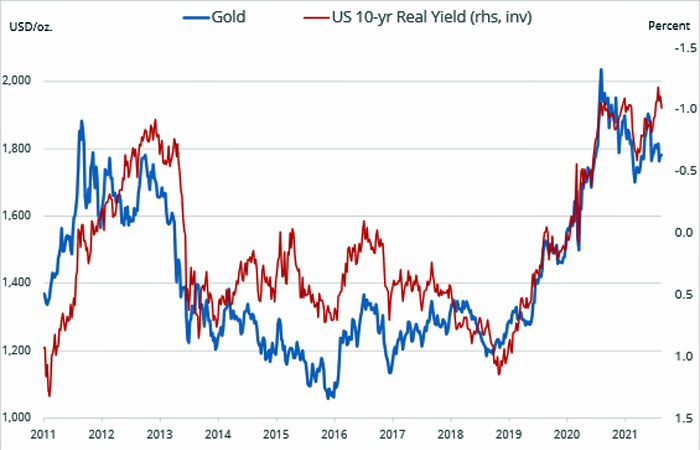

V minulém čtvrtletí byla pozoruhodná právě neschopnost zlata zazářit navzdory dalšímu propadu výnosů amerických vládních dluhopisů, zejména desetiletých reálných výnosů, které v jednu chvíli dosáhly rekordního minima –1,2 procenta.

Inverzní korelace mezi zlatem a reálnými úrokovými sazbami je dobře zdokumentovaná a jasně patrná i na výše uvedeném grafu.

Chuť k riziku

Reálné sazby patří spolu s výkyvy kurzu dolaru a všeobecnou chutí (či nechutí) riskovat ke klíčovým komponentám určujícím směr zlata.

Od počátku letošního roku až do srpna byla ochota riskovat vysoká, a tak se hodnota zlata jako prostředku diverzifikace snižovala. Centrální banky úspěšně „prodávaly“ své tvrzení, že je inflace pouze dočasná, a poptávka finančních investorů po takzvaném „papírovém“ zlatě ve formě futures, ETF a swapů začala upadat.

Proto měli investiční manažeři pocit, že jsou rizika spojená s nominální sazbou vyšší než rizika spojená s inflací. Přispěla k tomu i zvýšená očekávání ohledně urychleného taperingu, o němž mluvili představitelé amerického Fedu.

Spotřebitelská poptávka ve velkých fyzických centrech v Číně a Indii přitom zůstává vysoká a nejedna centrální banka teď nakupuje další zlato, aby diverzifikovala své měnové rezervy.

Vzhledem k červencovému narušení vztahu zlata a reálných výnosů máme za to, že pokud se významně nezmění kurz dolaru, měl by tento kov ustát i vzestup reálných výnosů desetiletých dluhopisů ze současných historických minim o 20–25 bazických bodů.

GRAF: Srovnání vývoje ceny zlata a reálných výnosů amerických desetiletých dluhopisů

Od roku 2011 do současnosti, v USD/trojskou unci (zlato – levá osa Y) a procentech (výnos bondů – pravá osa Y)

Zdroj: Bloomberg, Saxo Group

Inflace tu chvíli pobude

I nadále trváme na tom, že rostoucí ceny prakticky všeho znamenají, že inflace nebude jenom krátkodobá.

Navíc už máme vrchol růstu nejspíš za sebou, a tak nejsou výhledy pro akciové trhy tak růžové, jak by se mohlo zdát.

Když k tomu přidáme výhled na nepříliš agresivní akce centrálních bank, zdá se, že nás čeká další období zvýšené poptávky po diverzifikaci a bezpečných investicích. Pokud má zlato znovu zaujmout investory, musí se dostat nad 1 835 dolarů za troyskou unci. A jakmile k tomu dojde, bude to signál pro návrat k absolutnímu maximu.