Mohlo by vás také zajímat

Inflaci jsme zkrotili, cla ale mohou zamíchat kartami

Jakub Rochlitz 12. března 2025Od loňského roku se růst cen v Česku stabilizoval. ČNB se do boje s inflací pustila razantně a nakonec ji…

Nové levnější iPhony míří na trh; index PX se poprvé podíval nad 2000 bodů a Microsoft má nový kvanto-čip aneb souhrn ekonomických událostí 8. týdne 2025

Libor Akrman 23. února 2025Musk představil novou verzi své AI; další Trumpova cla (mj. na auta) mají přijít v dubnu; Česko chce mírnit emisní…

Hypotéky už nejspíš moc nezlevní

Michal Skořepa 18. února 2025Ačkoliv Česká národní banka v únoru obnovila pokles úrokových sazeb jejím snížením na 3,75 procenta, tržní sazby s delší splatností…

- KOMENTÁŘ

Opravdu jsou hypotéky zlo? ČNB vysvětluje, proč jí záleží na tom, kdo si je bere

Růst cen nemovitostí a s ním spojený rekordní zájem o hypotéky už více než rok rezonují v médiích i mezi veřejností. Snaha České národní banky dynamiku hypotečního trhu utlumit a upozorňovat na rizika s ním spojená se bohužel většinou potkává s nepochopením. Co centrální banku motivovalo k tomu, aby začala více sledovat, kdo a jak vysoký úvěr si na pořízení nemovitosti bere, rozebírá v blogu Simona Malovaná, vedoucí referátu finančního výzkumu v Samostatném odboru finanční stability ČNB.

Proč je nezbytné pozorně sledovat vývoj zadluženosti domácností, nám ukázaly hlavně zkušenosti z nedávné finanční krize. Za tu zaplatila světová ekonomika vysokou cenu mimo jiné v podobě nejdelšího ekonomického propadu od 30. let minulého století.

TÉMATU 10 LET OD FINANČNÍ KRIZE SE VĚNUJE NA PEAK.CZ SERIÁL – ZDE

Právě výrazný nárůst zadluženosti domácností v předkrizovém období, ke kterému došlo v prostředí dlouhodobě uvolněných úvěrových standardů, se v řadě zemí projevil dramatickým zvýšením úvěrového rizika bankovního sektoru.

S jeho následky se některé evropské banky či dokonce celé národní bankovní sektory potýkají dodnes.

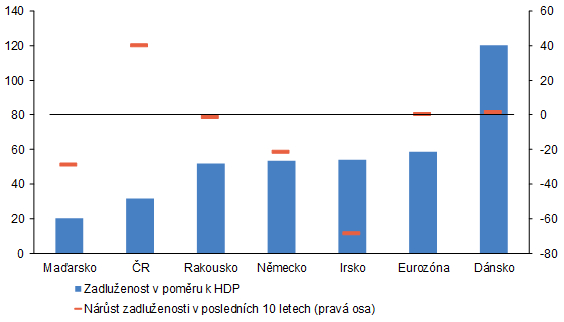

Také zadluženost českých domácností se za posledních 10 let výrazně zvýšila a svou dynamikou předčila většinu okolních států i průměr za eurozónu (viz graf níže).

Abychom neopakovali chyby z minulosti, je třeba věnovat rostoucímu zadlužování tuzemských domácností a jejich schopnosti splácet závazky z vlastních zdrojů zvýšenou pozornost.

GRAF: Zadluženost domácností v poměru k HDP v mezinárodním srovnání

K 31. prosinci 2016; levá osa: podíl v %; pravá osa: změna v %

|

Zdroj: BIS

Riziko růstu sazeb a nerůstu platů

V současnosti je pro české domácnosti hlavním rizikem případné výraznější zvýšení úrokových sazeb z úvěrů, které by nebylo doprovázeno růstem mezd.

V posledních přibližně sedmi letech docházelo k setrvalému poklesu úrokových sazeb z úvěrů, které se tak dostaly na svá historická minima. Jejich výraznější zvýšení by představovalo riziko pro dlužníky s úvěrem s kratší či dobíhající fixací úrokové sazby.

Nová, vyšší sazba by se pro ně ve velmi krátké době promítla do vyšší měsíční splátky. Pokud by pak nárůst splátek nebyl doprovázen odpovídajícím růstem příjmů, mohli by se tito dlužníci dostat do problémů se splácením.

Podle analýz ČNB by na nárůst úrokových sazeb nejcitlivěji reagovali dlužníci, kteří v současnosti vynakládají více než 40 procent svých čistých měsíčních příjmů na splátky úvěrů. (závěr je v souladu s analýzami dalších centrálních bank a banka ho zmiňuje mj. i ve svém červnovém doporučení, pozn. aut.)

ČNB bankám doporučuje, aby tuto hranici braly při posuzování žádostí o úvěr v potaz. Důvodem je zjištění, že velká část těchto dlužníků nedisponuje dostatečnou finanční rezervou, která by jim umožnila splácet úvěr i v situaci, kdy dojde ke zvýšení úroků nebo zhoršení situace na trhu práce.

Splátky s úroky neklesaly

Přestože by bylo logické očekávat, že výše průměrné měsíční splátky hypotečních úvěrů se bude díky historicky nejnižším úrokovým sazbám spíše snižovat, trend je přesně opačný.

S poklesem sazeb totiž zároveň dochází k růstu průměrné výše poskytnutých hypoték, což splátky naopak zvyšuje. Průměrná výše nového hypotečního úvěru vzrostla podle Hypoindexu v posledních třech letech takřka o čtvrtinu.

České domácnosti tak postupem času vynakládají na splátky hypotečních úvěrů stále větší část svých čistých příjmů.

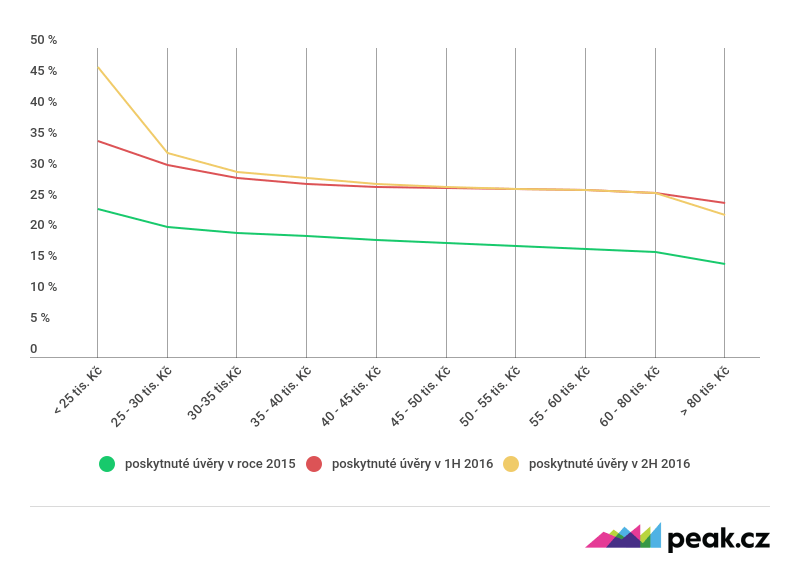

Zatímco dlužníci, kteří si pořídili hypotéku před rokem 2015, vydají na splátky úvěrů v průměru 20 procent svých čistých příjmů, ti, kteří hypotéku získali v roce 2016, už musí vynaložit takřka 30 procent. Tento rozdíl je nejvýraznější u dlužníků s příjmy do 25 tisíc korun (viz graf).

GRAF: Poměr výše splátek hypotečního úvěru k čistým měsíčním příjmům dlužníka

Jde o srovnání hypotečních úvěrů v roce 2015 a v 1. a 2. pololetí 2016 vůči výši příjmů (tis. Kč), v procentech.

Zdroj: ČNB, výpočty autorky

Jaký je dopad na spotřebu domácností?

Dopad nárůstu úrokových sazeb není důležitý pouze z pohledu stability finančního systému, ale také z pohledu měnové politiky.

Zatímco analýzy finanční stability se zaměřují na odhad dopadu změn úrokových sazeb na riziko, že dlužníci přestanou být schopni splácet a banky budou muset odepsat část poskytnutých úvěrů, pro měnovou politiku je důležitější dopad na spotřebu domácností.

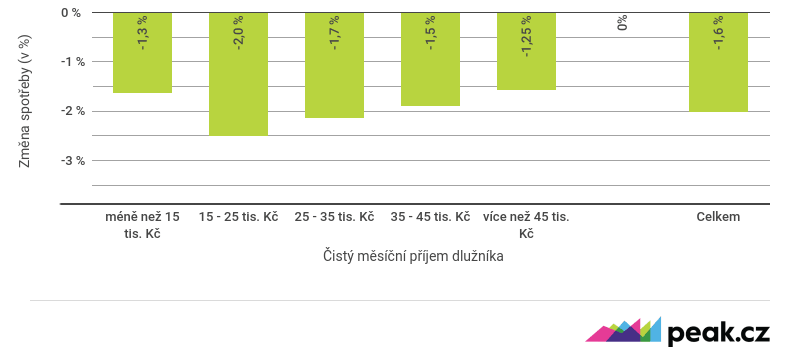

Analýzy ČNB ukazují, že k nejvyššímu omezení spotřeby v souvislosti s nárůstem splátek by mohlo poněkud překvapivě dojít u středněpříjmových skupin, zatímco domácnosti s nejnižšími a nejvyššími příjmy by reagovaly méně (viz graf).

GRAF: Změna spotřeby domácností s hypotečním úvěrem v reakci na nárůst sazeb o 3 procentní body

Za rok 2015, v procentech

Pozn.: Dopad do spotřeby je stanoven na základě odhadu mezního sklonu ke spotřebě v jednotlivých příjmových skupinách. Další podrobnosti viz Zpráva o finanční stabilitě 2016/2017.

Zdroj: SRÚ 2015, SILC 2015, simulace autorky

V případě domácností s vyššími příjmy je vysvětlení jednoduché – disponují dostatečnou finanční rezervou, kterou mohou využít k pokrytí nárůstu splátek. Svou spotřebu by tak nemusely výrazněji snižovat.

Domácnosti s nižšími příjmy takovouto rezervu nemají a většinu jejich spotřebních výdajů tvoří tzv. nezbytné výdaje (zahrnují výdaje na bydlení, energie, potraviny, dopravu a zdraví, pozn. red.), které nelze výrazně snížit.

Hypotéky rizikové

Úvěry na pořízení nemovitosti v současnosti představují pro finanční stabilitu českého bankovního sektoru rozhodující zdroj rizik. Tato rizika vznikají a vzájemně se násobí v dobrých ekonomických časech, ale projevují se zpravidla s dlouhým zpožděním.

Finanční stabilita je jedním ze zákonných mandátů centrální banky. I proto se bude ČNB nadále snažit prosadit novelu zákona o ČNB, která by jí dala silnější pravomoci k přijímání potřebných opatření, a to s dostatečným předstihem a razancí.

Autorkou textu, který vyšel na blogu České národní banky, je Simona Malovaná, vedoucí referátu finančního výzkumu v Samostatném odboru finanční stability ČNB.