Mohlo by vás také zajímat

Investiční bilancování: Milion po pěti letech. Někomu zbyla špejle a oči pro pláč, jiný hoduje

Vladimír Brůna 19. prosince 2024Někdo má rád adrenalin klopených zatáček vzhůru a nečekaných propadů kamsi dolů a opětovné stoupání. Jiný zase vsadí na konzervativní…

Investiční výhled na příští rok: Investoři by měli být velice selektivní

Michal Stupavský 10. prosince 2024V průběhu roku 2025 očekávají analytici Conseq Management, že alespoň některé americké a technologické společnosti s velkou tržní kapitalizací možná…

Google bude bez Chromu?; ve VW se čekají bouře a EDF se odvolává u ÚOHS aneb souhrn ekonomických událostí 47. týdne 2024

Libor Akrman 22. listopadu 2024Pozor na AI, varuje ECB; MMR dostalo pokutu za zpackanou digitalizaci; EDF podala rozklad u ÚOHS; prezidentu Pavlovi e nezdá…

- Analýza

České realitní fondy za evropskými zaostávají velikostí, jsou však lepší ve výkonnosti

Investice do nemovitostí patří k těm nejtradičnějším. Nejsou však pro každého, a proto drobní investoři využívají realitní fondy. Porovnali jsme pětici vybraných českých realitních fondů. Jak si vedou ty menší typu WMS Realita, Conseq realitní či DRFG AIF RE ve srovnání s obrem ČS nemovitostní? A jak jsou na tom tuzemské fondy oproti Evropě?

Říká se, že investice do nemovitostí je jedna z nejjistějších cest ke zhodnocení volných peněžních prostředků. Investoři, kteří nechtějí ukládat své peníze napřímo, pak mohou využít nemovitostní fondy.

Předností těchto fondů je, že dobře rozkládají riziko a jejich výnosnost v delším časovém horizontu je stabilnější, na rozdíl od akciových či dluhopisových podílových fondů.

Výhodou investic přes podílové fondy je, že můžete investovat nejen v České republice, ale po celém světě. Jak do rezidenčních, tak komerčních nemovitostí nebo logistických areálů. Můžete tak vlastnit část kancelářských a obchodních center, logistické areály nebo soukromé bytové domy.

Jak nedávno uvedla poradenská společnost JLL, objem realitních investic v Česku loni dosáhl 89,2 miliardy korun. Nejvíce investic připadalo na maloobchod (asi 40 procent), následovaly kanceláře a průmyslové či logistické stavby.

Podíl českých investorů do tohoto typu investic meziročně vzrostl z 26 na 31 procent. Přitom ještě před třemi lety to bylo o deset procent méně.

Jen část tohoto objemu však realizovaly české realitní fondy. Podle údajů české Asociace pro kapitálový trh (AKAT) tuzemské investice do podílových realitních fondů tvoří necelých pět procent z celkových 456 miliard korun uložených v investičních fondech. Nicméně je třeba podotknout, že AKAT neeviduje všechny realitní fondy.

Příliv kapitálu

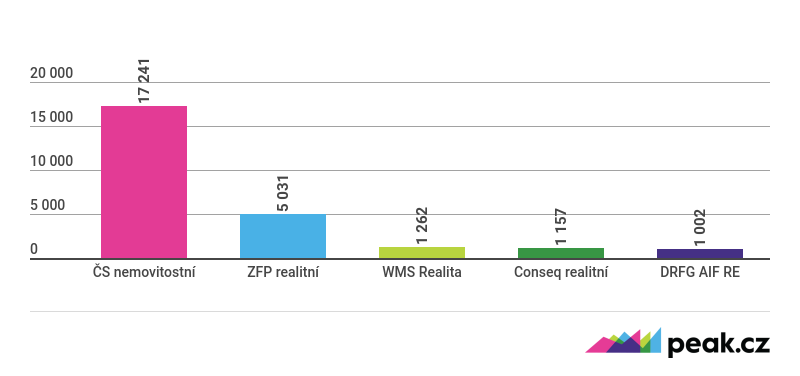

Z hlediska velikosti českých realitních fondů silně dominuje ČS nemovitostní, který je více než třikrát větší, než je druhý největší fond.

Máme zde další tři fondy přibližně stejně velké – ZFP realitní, WMS Realita a DRFG AIF RE. Z nich největší dynamiku růstu vykazuje posledně jmenovaný (DRFG AIF RE je součástí investičních aktivit skupiny DRFG, která je vlastníkem portálu Peak.cz, pozn. red.).

GRAF: Hlavní retailové realitní fondy podle velikosti

Podle poslední zveřejněné hodnoty ke konci ledna 2018, údaje jsou v mil. Kč.

Zdroj: Comsense, fondy

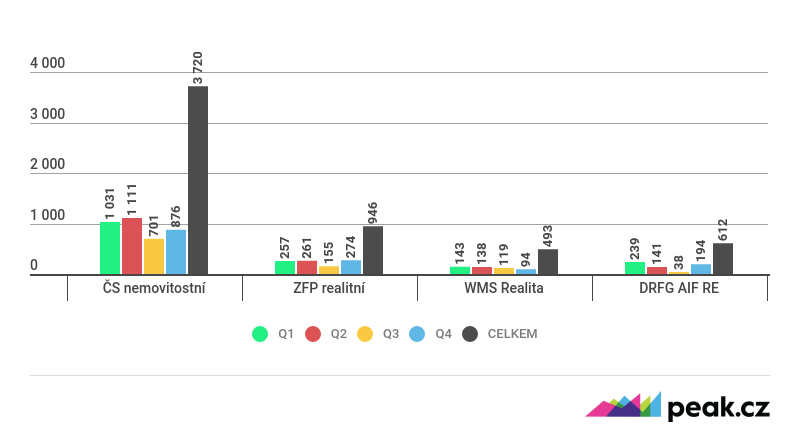

Největší příliv kapitálu měl v minulém roce jednoznačně realitní fond ČS nemovitostní, který se může spoléhat na pobočkovou síť České spořitelny. Následuje ZFP realitní, který klientům nabízí přes 1 600 poradců. Avšak oproti rozsáhlým sítím si další dva fondy nevedly vůbec špatně.

GRAF: Příliv kapitálu do českých realitních fondů

Za rok 2017, po jednotlivých kvartálech, v mil. Kč.

Zdroj: Comsense, fondy

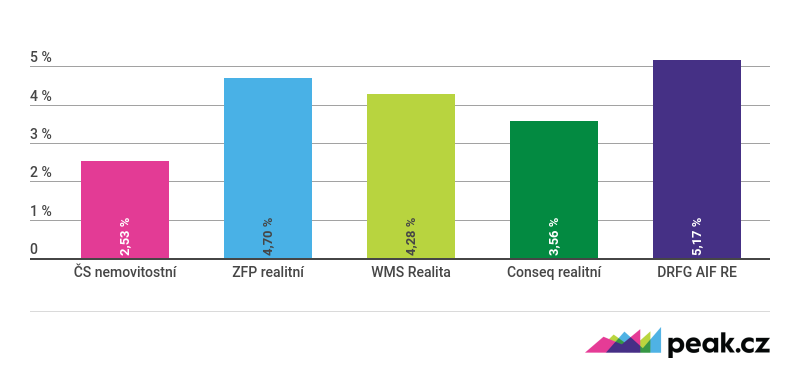

Příliv kapitálu však není vše, záleží také, jak který fond dokázal svým klientům jejich investice zhodnotit.

Nejlepší zhodnocení v tomto směru zaznamenal fond DRFG AIF RE. Velmi slušného výsledku v loňském roce pak dosáhl i ZFP realitní.

Navzdory šíři své sítě i přílivu kapitálu však výkonnostně silně zaostává ČS nemovitostní.

GRAF: Výkonnost českých realitních fondů

Za rok 2017, v procentech

Zdroj: Comsense, fondy

Fondy pod drobnohledem

Pojďme se nyní podívat zblízka, kam fondy investují, na co se zaměřují. Zároveň přidáváme i určité hodnocení, které může při jejich výběru a uvažované investici napovědět. Níže uvedené detaily ale neberte jako investiční doporučení.

ČS nemovitostní fond

U největšího českého realitního fondu dominují kancelářské budovy. Navíc drtivá většina z nich je v Praze.

Vlastní například pražský realitní projekt Citi Tower, dále rovněž projekty Forum Business Center I a Park One v Bratislavě, Rohan Business Center v pražském Karlíně, Qubix, Trianon v Praze 4. Do jeho portfolia patří rovněž známá budova Melantrich na Václavském náměstí.

Fond má v portfoliu také dva nemovitostní projekty v Polsku. Jedná se o projekty Galeria Slonezcna v Radomu a Proximo I ve Varšavě, které fond pořídil do svého portfolia v druhé polovině roku 2017.

Na první pohled se jedná o celkem prestižní portfolio nemovitostí. Bezpochyby jsou to všechno budovy atraktivní a nezanedbatelné hodnoty, ovšem zarazí nás pohled do účetnictví fondu při pohledu na budovu Citi Tower.

Ke konci roku 2016 měla budova znalecké ocenění na 4,39 miliardy korun. Už zveřejnění této hodnoty vyvolalo po Praze trochu poprask. První transakce s touto budovou se totiž pohybovaly do 2,5 miliardy korun.

Znalec tak budovu ocenil při reálně vybraném nájmu 1,52 procenta, přičemž ale předpokládal, že nájemní hodnota budovy je 6,05 procenta. To by zřejmě mnohem více odpovídalo realitě u budovy, která byla v té době necelých deset let po rekonstrukci.

Zní to jako banalita, ovšem rozdíl ve vybraném nájmu mezi znaleckým posudkem a realitou činil v roce 2016 jen u tohoto projektu 200 milionů korun. Na úrovni celého fondu se pak tyto hodnoty na konci roku 2016 rozcházely o 241 milionů.

Je samozřejmě pravděpodobné, že budova má nějaké incentivy vůči nájemníkům, které výnosy výrazně zhoršují, ovšem aby realita byla na přibližně 25 procentech posudku, je velmi neobvyklé. Zvláště u budovy se zbývající délkou nájemních smluv 4,9 roku, jak uvádějí materiály fondu. Novější data o nemovitostech nemáme zatím k dispozici.

Závěr je jednoduchý: Fond sice má hezké budovy, ale způsoby ocenění majetku z něj dělají poměrně rizikový instrument. Navíc s relativně malým výnosem. Plus je určitě transparentnost, ovšem obáváme se, že ten, kdo čte výroční zprávu podrobně, si klade spíše otázky. Tento fond bych přenechal spíše nejvěrnějším fanouškům České spořitelny.

ZFP realitní

Tento realitní fond prodává zejména finančně zprostředkovatelská skupina ZFP. Fond investuje do několika celkem zajímavých nemovitostí.

Do jeho portfolia patří Florenc Office Center, což je sídlo české KPMG. Kromě toho má v portfoliu distribuční centrum Penny Market, obchodní centrum Frýda ve Frýdku-Místku nebo logistický areál Tulipan Park Ostrava. Fond má rovněž přes 100 tisíc m2 pozemků v Bratislavě.

Kromě Česka a Slovenska fond investuje v Maďarsku a Polsku. V Budapešti vlastní část administrativního komplexu Vaci Greens a v Krakově administrativní budovu Kotlarska.

Zároveň realitní fond ZFP investuje nezanedbatelné prostředky i do dluhopisů. Za zmínku stojí, že jejich emitentem je Pro Partners Holding, firma spojená se správcem fondu – společností IAD.

Závěr k fondu: Investuje určitě do celkem zajímavých projektů. Investoři by jistě ocenili ještě více informací o konkrétních nemovitostech, ale podstatné věci se dozvíme. Fond není špatný. Má celkem dobrou výkonnost, která vyplývá z o něco rizikovějšího portfolia, než má například ČS nemovitostní fond, ale zas o tolik rizikovější bych ho neviděl.

Myslím si, že představuje asi to nejzajímavější, co skupina ZFP českému finančnímu trhu přinesla. Na takovém produktu si po letech prodeje životního pojištění na spoření může významně vylepšit pověst.

DRFG AIF RE

Tento realitní fond má investiční strategii, která se zaměřuje na nemovitosti kategorie B. To znamená, že nejde po těch nejnablýskanějších projektech, ovšem zároveň neinvestuje ani do těch, které jsou hodně alternativního rázu.

Realitní portfolio tohoto fondu stojí na retailových centrech. Jedná se často o „nevzhledné krabice“ v blízkosti hypermarketů. Portfolio je docela dobře diverzifikováno mezi větší počet projektů, ovšem zároveň se jejich velikost pohybuje v relativně vyšších řádech okolo 40 milionů až přes 200 milionů na projekt.

Nejvýznamnější zastoupení mají v portfoliu právě retailové parky. Z nich zmiňme ten největší, pražskou Retail Arena Chodov. Dále pak fond vlastní v centru Brna na náměstí Svobody administrativní budovu, kde je nájemníkem například firma PwC. Další významnou částí portfolia jsou celkem čtyři prodejny JYSK v Písku, Jindřichově Hradci, Vyškově a Mělníku.

Významným projektem fondu je i Retail park CAR v Českých Budějovicích. Nájemníky fondu jsou vesměs retailové firmy jako zmíněný JYSK, Decathlon, Mountfield, BRENO, PwC, Planeo Elektro, Auto Kelly nebo KiK.

Závěr: Tento fond má zajímavou investiční strategii. Pohybuje se ve vodách, do kterých nejdou velké evropské realitní fondy, což mu dává šanci na zajímavé nákupy. Zároveň je výrazně nad hladinou běžných realitních investic, jež dělají movitější fyzické osoby.

Takový nemovitostní fond bych určitě neoznačil za konzervativní, protože jsem si vědom zvýšeného rizika u některých lokalit, jako je například Aš, Vyškov nebo Kyjov, ale na druhou stranu má výrazně větší výnosový potenciál než fond zaměřující se jen na velké aglomerace typu Praha, Bratislava, Varšava a Budapešť. Z mého pohledu to je zajímavý produkt.

WMS Realita

Realitní fond WMS Realita je docela jiný fond než ty ostatní na českém trhu. Z hlediska investiční strategie volí celkem neortodoxní přístup.

Zaprvé se nebojí dluhopisů. Celkem 38 procent ekvity fondu bylo alokováno právě do nich, což je na nemovitostní fond opravdu hodně. Fond investoval do dluhopisů skupin J&T nebo EPH.

Zadruhé jsou nemovitosti docela jiné než u ostatních fondů. Fond totiž nakoupil velmi malé nemovitosti s hodnotou řádově od čtyř milionů korun po 55 milionů korun. Hodnota 23 nemovitostí dohromady činí přibližně 726 milionů korun – průměrná hodnota nemovitosti je tedy 31 milionů korun. To je nesrovnatelně méně než u jiných fondů, kde zpravidla podobná hodnota bývá v eurech.

Když se podíváme na lokality, kde fond investuje, vidíme města jako Ústí nad Labem, Liberec, Česká Lípa, Prachatice, Třebíč nebo Lázně Bohdaneč, Cheb či Náchod. Zkrátka a dobře, rozhodně se nejedná o tradiční prémiové lokality pro investice tohoto typu.

Kombinace malých projektů s menšími nájemníky v malých městech činí portfolio poměrně rizikovým. Tomu odpovídá i průměrný nájemní výnos na úrovni 7,68 procenta.

Otázka jsou samozřejmě i znalecké posudky. U takto malých projektů v menších městech je daleko obtížnější stanovit správně reálnou tržní cenu projektu. U kancelářské budovy v centru Prahy to bude významně jednodušší. Fond je ale ve svých aktivitách celkem transparentní.

Závěr: Jedná se o hodně alternativní fond. Je poměrně drahý ve správě, ovšem u takové investiční strategie to jde jen velmi obtížně jinak. Jako doplněk říkám, proč ne. Do deseti procent portfolia může dávat smysl.

Conseq realitní

Společnost Conseq je určitě jedním z nejvýznamnějších hráčů na českém kapitálovém trhu, ovšem přiznám se, že její realitní fond je pro mě trochu zklamáním. Čekal bych, že bude daleko zajímavějším instrumentem.

Fond vlastní pár nemovitostních projektů v hodnotě vyšších desítek milionů korun v Praze Michli, Kamýku, v Hostivicích a dále v Táboře, Pardubicích, Karlových Varech a Ostravě. Ani jedna z nemovitostí není v podstatě ničím zajímavá. Snad jen v Praze Michli, kde sídlí zprostředkovatelská společnost Broker Trust. V Hostivicích má Conseq Penny Market.

Za zmínku ještě stojí účast ve společnosti Retail Property Portfolio, která vlastní supermarkety Penny Market, Billa a Norma v problémových lokalitách Litvínov, Klášterec nad Ohří, Ostrov a pak ještě v Karlových Varech a Mariánských Lázních.

Závěr: Portfolio tohoto fondu je v zásadě dosti problematické. Rozhodně se nejedná o prémiové investiční nemovitosti. Projekty jsou příliš malé na to, aby se daly efektivně spravovat. Fondu chybí velké budovy se zajímavými nájemníky. To se logicky odráží na jeho výkonnosti. Obávám se, že tento fond není pro Conseq prioritou. A jeho správa podle toho vypadá. Nezajímavý produkt.

A co Evropa?

Pojďme se podívat na realitní fondy v Evropě. Jak už bylo řečeno v titulku, čím rozhodně předčí ty české je jejich velikost. Největší fondy, které investují do realit v Evropě, jsou velmi velké instituce, spravující klidně portfolio přes 10 miliard eur.

Vůbec největší je německý fond Deka, který má ve svém fondu zaměřeném na evropské nemovitosti objekty v hodnotě 14,7 miliardy eur. Tento fond investuje i na českém území, když vlastní například komplex 12 kancelářských budov u dálnice D1 na pražském Chodově.

Obecně vidíme, že v top 20 největších evropských fondů vévodí zejména fondy z Německa. Dalším velmi vyspělým trhem s realitními fondy je pak Švýcarsko, které má v top 20 rovněž bohaté zastoupení.

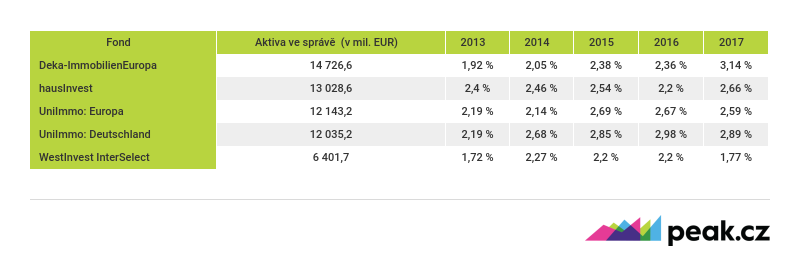

TABULKA: TOP 20 evropských realitních fondů

Podle velikosti jejich portfolií, ke konci roku 2017

Zdroj: Comsense, fondy

Švýcarská tradice

Když hovoříme o švýcarských realitních fondech, tak jim nelze upřít jinou dominanci. A to je délka fungování fondů. Mezi švýcarskými fondy najdeme opravdové fondové staříky, čemuž se nelze divit, neboť tato země byla historicky centrem bank a bankovních služeb. Logicky zde tedy i vznikaly realitní fondy.

Při srovnání evropských fondů podle jejich historie se na čele objevuje hned 13 švýcarských realitních fondů , které se mohou pochlubit tím, že fungují déle než 50 let. Nejstarší je fond banky UBS Property Fd Leman Residential Foncipars, jehož stáří je bezmála 75 let.

To je pro české investory naprosto nepředstavitelná časová meta. Největší český realitní fond, tedy ČS nemovitostní, má historii necelých 11 let.

Atraktivita evropských fondů chybí

Výnosy předních realitních fondů v Evropě v jejich měně by asi pro většinu českých investorů nebyly příliš atraktivní. Ty největší z nich většinou vyplácejí dividendu, takže jsou zdrojem poměrně stabilních výnosů, avšak ty jsou z našeho pohledu nízké.

Největší fond v Evropě Deka generuje stabilně výnosy okolo dvou procent ročně. V loňském roce se „vyšvihl“ na 3,14 procenta. Ani další z největších realitních fondů na tom nejsou o moc lépe.

Výjimku tvoří fondy, které pracují s větší finanční pákou a investují i do jiných tříd aktiv, než jsou fyzické nemovitosti.

TABULKA: Výnosnost deseti největších evropských realitních fondů

Za posledních pět let, velikost spravovaného majetku je v mil. eur, výnosnost v procentech.

Zdroj: Comsense, fondy

Popularita realitních fondů roste

I když tedy české investice do realitních fondů zatím za těmi evropskými zaostávají, zájem o ně pomalu, ale jistě roste. Zatímco dříve Češi dávali přednost hlavně investicím do vlastního bydlení, nyní realitní fondy vnímají jako vhodný typ investice, který je relativně imunní vůči inflaci.

Tyto fondy navíc představují dlouhodobě jistý výnos, který generuje především vybrané nájemné z uzavřených nájemních smluv.