Mohlo by vás také zajímat

Svět se připravuje na Trumpova cla a obchodní válku s Čínou

František Novák 15. listopadu 2024Donald Trump se po čtyřech letech vrací do Bílého domu a spolu s ním se na scénu globální ekonomiky dostávají…

Německá budoucnost? V únoru předčasné volby a přetrvávající ekonomická mizérie

Dominik Rusinko 13. listopadu 2024Jako první věc na seznamu priorit bude muset nová německá vláda řešit, jak zvýšit konkurenceschopnost ekonomiky a nakopnout hospodářský růst.

Dřív kopírovala Čína světové výrobce. Dnes kopírují evropské a japonské automobilky Čínu a EU zavádí cla

Jan Staněk 11. listopadu 2024Od konce října platí v zemích Evropské unie vyrovnávací cla až 35,3 procenta na dovoz bateriových elektromobilů z Číny. Brusel…

- Komentář

Americké akcie na rekordech. Máme co do činění s bublinou?

Americké akcie se nedávno opět dostaly na historická maxima. Index S&P 500 poprvé ve své historii dokázal překonat hranici 2200. A to i přes to, že zvolení Donalda Trumpa 45. americkým prezidentem mělo být podle analytiků pro trhy katastrofou. Na rekordních úrovních se nyní nacházejí všechny tři hlavní americké akciové indexy – široký S&P 500, […]

Americké akcie se nedávno opět dostaly na historická maxima. Index S&P 500 poprvé ve své historii dokázal překonat hranici 2200. A to i přes to, že zvolení Donalda Trumpa 45. americkým prezidentem mělo být podle analytiků pro trhy katastrofou.

Na rekordních úrovních se nyní nacházejí všechny tři hlavní americké akciové indexy – široký S&P 500, průmyslový Dow Jones Industrial Average i technologický Nasdaq.

Tři tisíce dní růstu

Rostoucí trend trvá na amerických akciích již téměř 3 000 dní a jedná se tak již o druhé nejdelší býčí období v historii. Je tento růst opodstatněný, nebo máme co do činění s další bublinou?

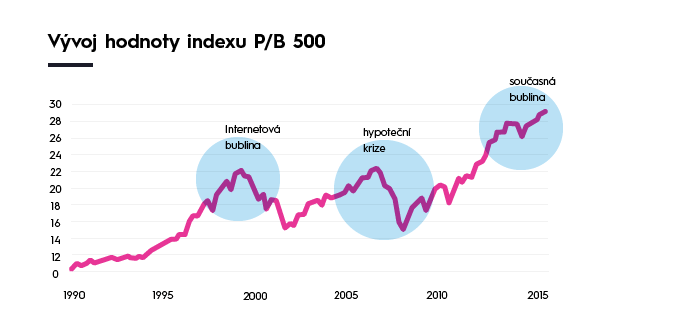

Pozn. místa v kroužku označují bubliny na trhu včetně možného vzniku té současné. Zdroj: tradingeconomics.com

Již nyní je trend o 32 měsíců delší, než je průměr od třicátých let minulého století. Vůbec nejdelší býčí období v historii amerických akcií by nastalo, pokud by současný optimismus investorů přetrval až do srpna 2018.

Investoři sázejí na riziko

Investoři vyhledávající zhodnocení svých finančních aktiv ustupují od dluhopisů s vysokým ratingem a přesunují se k rizikovějším aktivům, které jim zaručí alespoň nějaký smysluplný výnos.

Takovými aktivy mohou být i dividendové tituly silných mezinárodních korporací, jejichž valuace v posledních letech stabilně roste.

Investoři, kteří nehodlají dobrovolně přicházet o peníze, nemohou kupovat bezpečné státní dluhopisy s často negativním výnosem. A tak kupují akcie.

Jednoduše řečeno jde o to, že investoři, kteří nehodlají dobrovolně přicházet o peníze, nemohou kupovat bezpečné státní dluhopisy, které mají často negativní výnos. A tak kupují akcie.

U dluhopisů je kupón i jistina daná a výnos do splatnosti je snadné spočítat. Zisky firem a potažmo výnos akcií je však velmi těžké predikovat. Akcie zároveň mají vyšší prémii za riziko, která tak má prostor klesat.

Nepodložený růst cen akcií

Investoři přijímají čím dál tím více rizika, a tak výnos, který donedávna nabízely dluhopisy, je požadován od mnohem rizikovějších akcií. Nižší požadovaný výnos ústí v to, že akcie jsou dražší.

Zvýšení cen ale není podloženo rostoucí ziskovostí firem. Růst, který na akciovém trhu nastal za posledních 5 let, je způsoben zejména přesunem investorů od dluhopisů k akciím.

A lze očekávat, že v případě růstu úrokových sazeb mnozí investoři z akciové vzducholodi rádi vystoupí a budou se držet při zemi s dluhopisy v kapse. To sice není tak atraktivní, ale jistě jde o bezpečnější variantu.

Takový scénář by mohl způsobit korekci na akciovém i dluhopisovém trhu.

V případě růstu úrokových sazeb mnozí investoři z akciové vzducholodi rádi vystoupí a budou se držet při zemi s dluhopisy v kapse.

Spojené státy jsou z hlediska cyklu dále než Evropa. Tamní centrální banka FED velmi pomalu, ale postupně přistupuje k normalizaci (zvyšování) úrokových sazeb.

Bublina na akciích?

Index S&P 500 dosahuje rekordních úrovní v doprovodu s nízkou volatilitou. Že se na akciích vytvořila bublina tvrdí například i investiční banka Goldman Sachs.

Že se na akciích vytvořila bublina tvrdí například i investiční banka Goldman Sachs.

A podobný názor má i držitel Nobelovy ceny za ekonomii Robert Schiller či nový americký prezident Donald Trump.

Dlouhé zástupy analytiků věří, že akcie jsou velmi předražené a že korekce na sebe jistě nenechá dlouho čekat.

Ukazatele nelžou

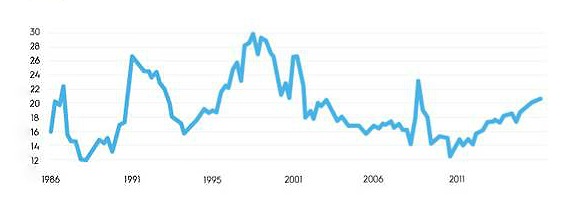

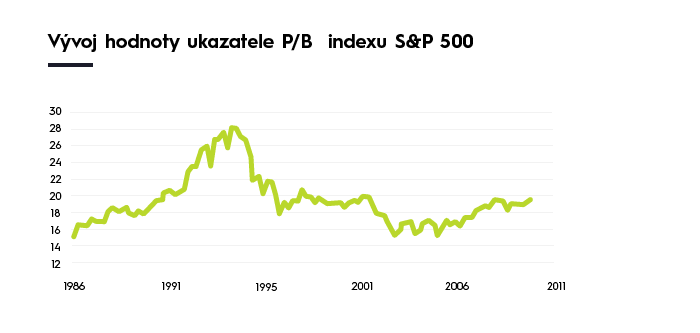

Pokud se podíváme na základní valuační ukazatele P/E (poměr mezi cenou akcie a čistým ziskem na akcii, pozn. red.) a P/B (poměr mezi cenou akcie a její účetní hodnoty, pozn. red.), ty naznačují, že americké akcie určitě nejsou v současné době nejlevnější.

Nicméně od hodnot, které bychom mohli charakterizovat jako bublinu (např. před rokem 2001), jsou ještě americké akcie jako celek stále hodně vzdálené.

Průměrné P/E indexu S&P 500 za posledních 30 let odpovídá hodnotě 19,09. Aktuální hodnoty převyšují hodnotu 20.

GRAF: Vývoj hodnoty ukazatele P/E u indexu S&P 500

Zdroj: Bloomberg

Průměrné P/B pak od roku 1990 odpovídá 2,8, což je téměř stejná hodnota jako v současné době.

Zdroj: Bloomberg

Osudné sedmičkové roky?

S krátícím se rokem 2016 začalo přibývat ekonomických a finančních odhadů a predikcí na příští rok.

Magazín Bloomberg Businessweek s nadsázkou upozornil, že spousta velkých finančních krizí začala v roce končícím číslovkou 7: největší jednodenní propad na Wall Street v roce 1987, asijská měnová krize v roce 1997 nebo hypoteční krize v USA v roce 2007.

Příčin další finanční krize může být celá řada. Mezinárodní měnový fond (MMF) vydal letos v říjnu svoji pravidelnou zprávu o finanční stabilitě roční Global Financial Stability Report. Zde sice přímo nebije na poplach před další případnou krizí, nicméně jisté obavy zde vyjadřuje.

Další krizi samozřejmě nelze předpovídat pouze na základě poslední číslovky v daném kalendářním roce, jsou však jistá ale…

Podle MMF se krátkodobá rizika výrazně snížila (například díky obratu komodit, který pomohl řadě rozvíjejících se zemí), střednědobá rizika nicméně stále přetrvávají (například kvůli nestabilnímu politickému klimatu, které ztěžuje řešení nastalých problémů).

Další krizi samozřejmě nejde předpovídat pouze na základě poslední číslovky v daném kalendářním roce. Nicméně v současné době můžeme pozorovat jisté jevy, kvůli kterým je opatrnost určitě na místě.

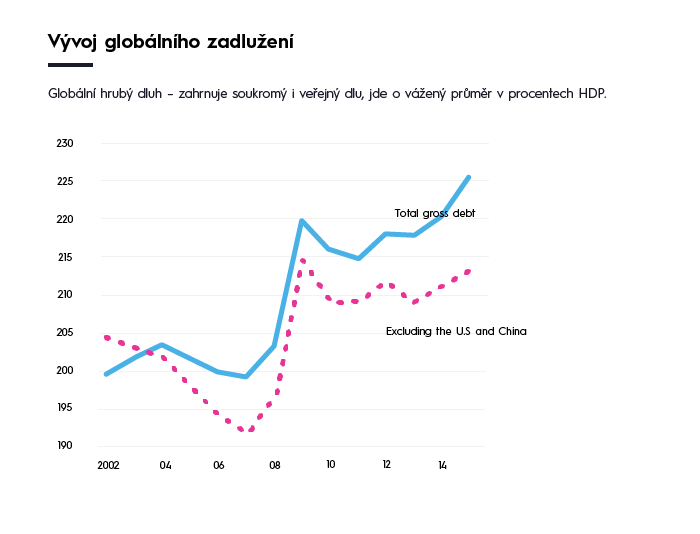

Totálně zadlužený svět

Jedním z nich je například stále se zvyšující zadluženost ve světě. Globální kombinovaný soukromý i veřejný dluh mimo finanční sektor je Podle MMF aktuálně na svých historických maximech, na 225 procentech světového HDP, což je v přepočtu rekordních 152 bilionů dolarů. Zhruba dvě třetiny z téhle sumy představuje takzvaný privátní dluh, zbytek tvoří dluh veřejný.

Zdroj: MMF

Jednotlivé banky ve světě jsou na tom sice obecně lépe, než tomu bylo před poslední finanční krizí. Existují ale samozřejmě výjimky.

Největší německá bankovní instituce Deutsche Bank spadla od počátku roku 2014 již o 65 % a je tak možné, že si otestujeme, zda je banka opravdu „too big too fail“.

S problémy se potýká i doposud snad nejstabilnější americká banka Wells Fargo, jejíž pověst v poslední době kvůli podvodům na klientech značně utrpěla.

Bankovní sektor se potýká s problémy také v Itálii, kde se špatné úvěry v účetnictví bank rovnají již přibližně čtvrtině národního HDP.

Damoklův meč nad Čínou

Největší obavy však vyvolává Čína. Růst tamního hrubého domácího produktu je aktuálně nejnižší za posledních 25 let.

GRAF: Vývoj čínského HDP

Za posledních 10 let, jde o čtvrtletní údaje v procentech.

Zdroj: tradingeconomics.com

Aby Čína pokračovala v růstu přesahujícím 7 procent, již není příliš reálné. Rychlý růst HDP v minulých letech podporovaly masivní vládní investice. Již nějakou dobu se ovšem Čína pokouší o přechod z ekonomiky založené na investicích, na ekonomiku založenou na domácí spotřebě.

Dalším problémem může být zadluženost. Celkový dluh Číny již přesáhl 260 % HDP a tempo růstu je opravdu abnormální. Čína pak také ztrácí svoji nákladovou konkurenceschopnost, díky čemuž se výroba začíná přesouvat do jiných zemí.

Tyto všechny faktory a ukazatele by minimálně měly vzbuzovat ostražitost, ne-li rovnou znepokojení.