Mohlo by vás také zajímat

Svět se připravuje na Trumpova cla a obchodní válku s Čínou

František Novák 15. listopadu 2024Donald Trump se po čtyřech letech vrací do Bílého domu a spolu s ním se na scénu globální ekonomiky dostávají…

Německá budoucnost? V únoru předčasné volby a přetrvávající ekonomická mizérie

Dominik Rusinko 13. listopadu 2024Jako první věc na seznamu priorit bude muset nová německá vláda řešit, jak zvýšit konkurenceschopnost ekonomiky a nakopnout hospodářský růst.

Dřív kopírovala Čína světové výrobce. Dnes kopírují evropské a japonské automobilky Čínu a EU zavádí cla

Jan Staněk 11. listopadu 2024Od konce října platí v zemích Evropské unie vyrovnávací cla až 35,3 procenta na dovoz bateriových elektromobilů z Číny. Brusel…

- Analýza

Indické akciové tituly: bublina, o které se nemluví?

Akcie jsou drahé, tvrdí čím dál častěji a hlasitěji různé zdroje. A není divu. Aktuální valuace většiny trhů se pohybuje poblíž nejvyšších hodnot od technologické bubliny z přelomu milénia. Indický trh není výjimkou. I běžné valuační ukazatele v jeho případě ovšem napovídají, že akcie indických korporací jsou silně nadhodnoceny. Čeká je brzy strmý pád?

Na největším akciovém trhu ve Spojených státech se akcie aktuálně obchodují za více než 24násobek historických čistých zisků. Na druhém konci světa se přitom děje skoro to samé, ale za o dost menší pozornosti než v případě Wall Street. Řeč je o Indii a jejích akciích.

Indický trh se tomu americkému, co se aktuální valuace týče, vyrovnává. Podle některých ukazatelů je oceněn dokonce ještě výše.

Do cen indických akcií se promítá současné optimistické očekávání trhu. V příštích třech až pěti letech by totiž podle konsenzuálního výhledu měly růst čisté zisky indických firem o více než 20 procent meziročně.

Rychlejší růst v rámci velkých světových ekonomik slibuje snad už jen Čína.

Smělost místo opatrnosti

Indie je oceněna tak vysoko i přes daleko větší investiční rizika, než která hrozí v případě většiny ostatních trhů. Například oproti čínským akciím jsou ty indické přibližně o polovinu dražší. A evropské trhy, včetně Německa, jsou dokonce ještě levnější.

Indická ekonomika přitom čelí mnohým nepříznivým faktorům, mimo jiné rostoucím cenám ropy, které atakují hranici 80 dolarů za barel, či slábnoucí indické rupii, jež vůči dolaru od začátku roku ztratila přes pět procent.

Pozadu nezůstává ani indická inflace, která se letos pohybuje okolo 4,5 procenta. Očekávání by měla být negativně ovlivněna i neustále rostoucími úrokovými sazbami v tamní ekonomice. Opak je ale pravdou.

Moc přesvědčivé navíc nejsou ani signály přicházející z vnějšího prostředí, které Indii taktéž nehrají do karet – centrální banky pomalu utahují kohoutky likvidity a sílí i protekcionismus vůči akciím rozvíjejících se trhů. Stejně tak politické riziko je oproti rozvinutým trhům znatelně větší.

Za vším (ne)hledej růst

Jednou z příčin vysoké valuace indického trhu je rapidní tempo růstu tamní ekonomiky, která v prvním čtvrtletí letošního roku zrychlila o 7,7 procenta. O takovém růstu si může vyspělá Evropa (a mnoho dalších předních ekonomik) nechat jen zdát.

Čína však v tomto ohledu výrazně nezaostává. Ve stejném období zvýšila meziročně svůj HDP o 6,8 procenta. A přesto tempo růstu HDP nedokáže přesvědčivě vysvětlit tak diametrálně odlišné valuace trhů.

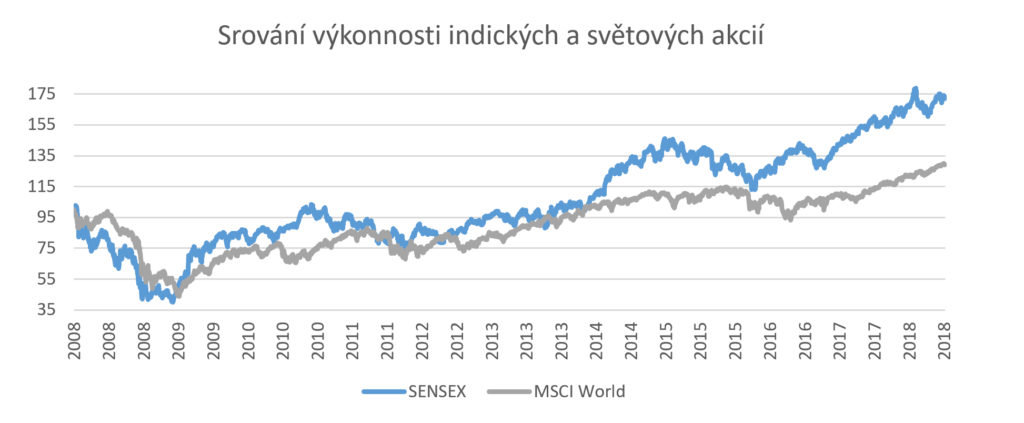

Indické akcie reprezentované tamním blue chip indexem (termín, kterým se označují akcie největších a nejziskovějších společností, které jsou obchodovány na burze, mají stabilní růst a pravidelně vyplácejí dividendy, pozn. red.) SENSEX mají za sebou velmi dobré období.

Od začátku roku 2008 přinesly i přes výrazný pokles v průběhu finanční krize kumulativní růst o 73 procent. Oproti tomu světové akcie zahrnuté v indexu MSCI World vzrostly za stejné období „jen“ o 34 procent.

GRAF: Srovnání výkonnosti indických a světových akcií

Od roku 2008 do současnosti, v procentech

Zdroj: Comsense, Thomson Reuters Eikon

Historický nárůst sám o sobě nehovoří o tom, zda je daný trh zralý na pokles, či ne. Ovšem v kontextu se současnou valuací a zhoršujícími se některými fundamenty indické ekonomiky se jedná o vztyčený vykřičník, který by se měl objevit v hlavách na indickém trhu zainteresovaných investorů.

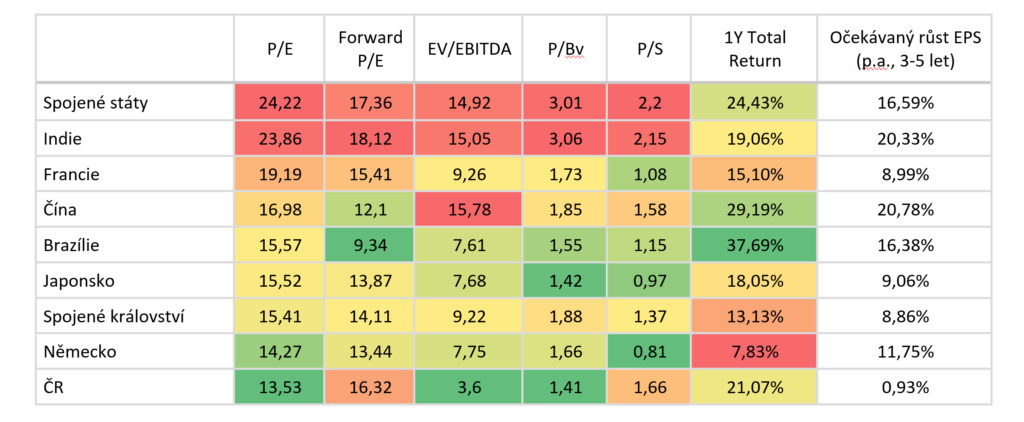

Vysoká očekávání přehřívají trh

Mezi nejpoužívanější valuační a poměrové ukazatele patří P/E (ukazatel vyjadřuje poměr tržní ceny akcie k zisku na jednu akcii, pozn. red.). Čím vyšší je tento ukazatel, tím více je akcie považována za nadhodnocenou. Klasické P/E poměřuje současnou cenu akcie s jejími zisky za předchozích 12 měsíců, zatímco forward P/E poměřuje současnou cenu akcie s očekávaným ziskem na akcii v následujícím roce. Je tedy vhodné dávat tyto ukazatele společně do kontextu.

Ukazatele P/Bv a P/S mají velmi podobnou konstrukci jako P/E, pouze je zde použita hodnota „book value“, tedy účetní hodnota vlastního kapitálu, a „sales“, tedy tržby nebo výnosy. I v tomto případě platí, že čím vyšší hodnoty, tím nadhodnocenější akcie.

Dalším velmi používaným ukazatelem je Enterprise value/EBITDA. Enterprise value je součet tržní kapitalizace a čistého dluhu (krátkodobé i dlouhodobé úročené závazky – hotovost a její ekvivalenty) dané společnosti. V tomto případě se obecně za „zdravé“ považují hodnoty nižší než 10.

Zkratka EPS reprezentuje „earnigs per share“, tedy zisk na akcii. V tomto případě používáme očekávaný růst EPS pro výhledově tři roky až pět let v ročním procentuálním vyjádření. I v tomto případě platí, že pokud panují přehnaně vysoká očekávání, může docházet k přehřívání daného trhu.

Jak je na tom tedy podle zmíněných ukazatelů indický trh v porovnání s dalšími trhy, ukazuje následující tabulka.

Tabulka: Ocenění a vybrané parametry jednotlivých akciových trhů

Zdroj: Comsense, Thomson Reuters Eikon

Indie je v současnosti valuována podobně vysoko jako USA. Její očekávané P/E dokonce dosahuje nejvyšších hodnot. Druhých nejvyšších hodnot dosahují i očekávání ohledně růstu EPS pro příští tři roky až pět let.

Výnosnost za poslední rok si ovšem v případě Indie tak dobře nestojí, i níže valuované trhy se často ukázaly jako lepší investice.

Zaostřeno na indické korporace

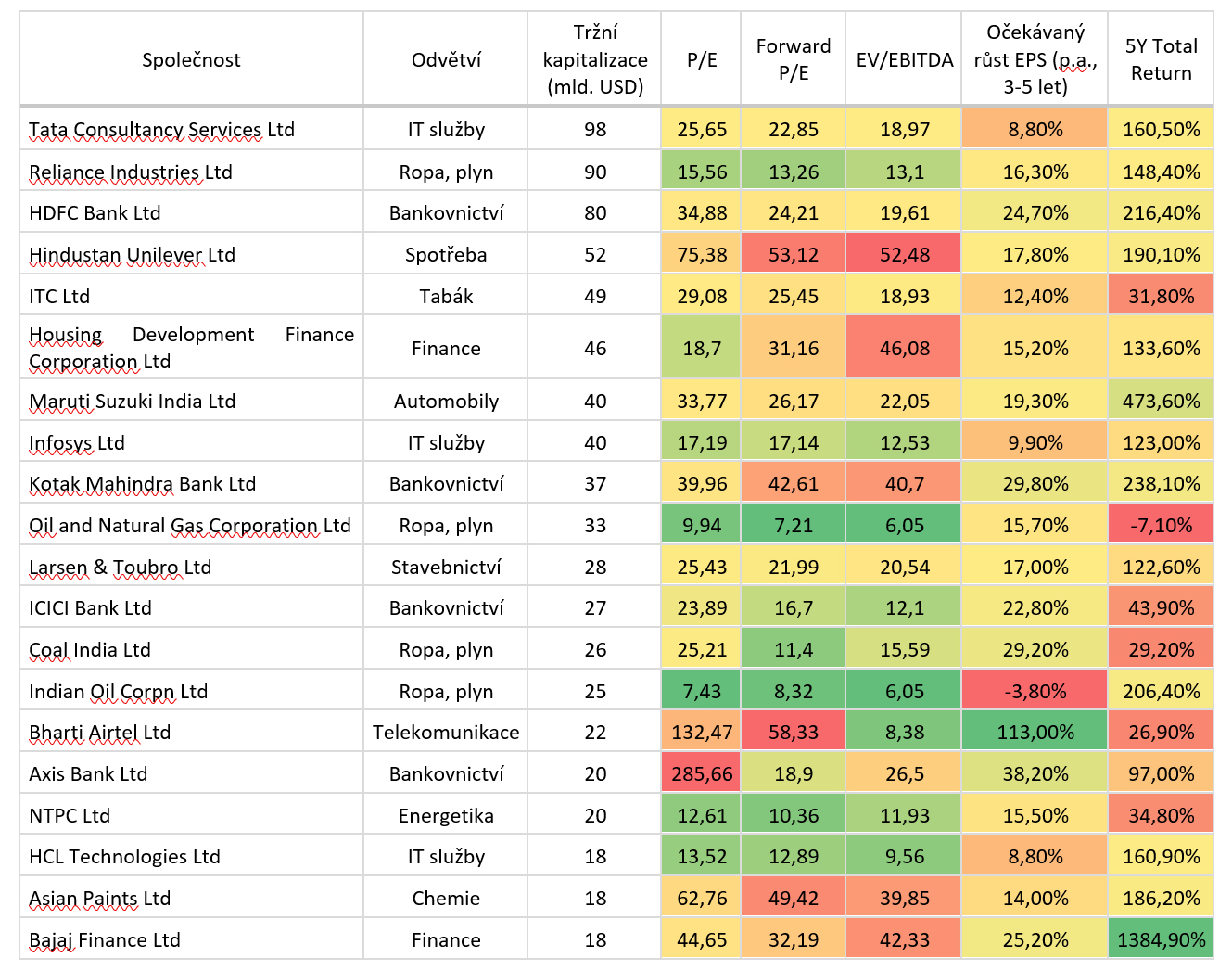

Většina největších indických společností vygenerovala za uplynulých pět let pro své akcionáře výnos přesahující kumulativně 100 procent.

Nejvyšší tržní kapitalizace dosahuje firma Tata Consultancy Services, která poskytuje IT služby a digitální řešení a jež dosáhla za posledních pět let kumulativního výnosu přes 160 procent.

Z dalších mamutích firem na indickém trhu exceluje výrobce automobilů Maruti Suzuki, jehož akcie zaznamenaly za posledních pět let celkový výnos astronomických 474 procent. Vlastní kapitál firmy se obchoduje za 34násobek historických zisků, přičemž společnost jako taková je oceněna dokonce na 22násobek hrubého provozního zisku EBITDA, což je v rámci automobilek až zarážející hodnota.

|

UŽ JSTE SI OBJEDNALI?

|

Pro srovnání, německý výrobce prémiových vozů BMW se obchoduje na bázi P/E za 6,6násobek a v případě EV/EBITDA za 5,2násobek. A to se jedná o renomovaného výrobce v nejsilnější evropské ekonomice s daleko nižšími riziky pro akcionáře.

V případě Maruti Suzuki se veškeré ocenění opírá o očekávaný růst čistého zisku, ten se však nemusí ani zdaleka realizovat v takové míře, jakou trh predikuje.

Mezi další nadprůměrně oceněné korporace patří například Hindustan Unilever, dcera britsko-nizozemského gigantu Unilever. Firma se specializuje na spotřební zboží – potraviny, nápoje, hygienické potřeby nebo čisticí prostředky. Aktuálně je akcie oceněna na 75násobek historického čistého zisku. Valuace mateřského koncernu působícího ve stejném odvětví je v tomto ohledu třikrát nižší. Opět i v tomto případě je celý příběh postaven na očekávání výrazného růstu v příštích letech.

Extrémní hodnoty P/E přes 285 dosahuje Axis Bank, které však v posledním fiskálním období výrazně (zhruba o 85 %) klesl zisk. Na druhou stranu její forward P/E už dosahuje relativně nízkých hodnot.

Tabulka: 20 největších indických firem podle tržní kapitalizace

Zdroj: Comsense Analytics a Thomson Reuters Eikon

Zdroj: Comsense Analytics a Thomson Reuters Eikon

Nepříliš nadějné vyhlídky

Navzdory skoro bezbřehému optimismu vykazuje indický akciový trh všechny známky přehřátí, což potvrzují i běžné valuační ukazatele.

V případě zpomalení globálního růstu, či dokonce příchodu další finanční krize je zralý na výrazný propad. Při naplnění nepříznivého scénáře se akciový trh rozvíjejících se ekonomik pravděpodobně propadne silněji než ten v rozvinutých zemích, kam budou nervózní investoři převádět kapitál, aby ochránili svůj majetek a snížili rizikovost svých investičních portfolií.

Kdo miluje riziko, může do indických titulů zainvestovat, ale spíše je rozumné se tomuto trhu vyhnout. A místo toho se zaměřit na příznivěji oceněné regiony, třeba ty evropské, jejichž výnosový potenciál je vůči podstoupenému riziku vyšší.