Mohlo by vás také zajímat

Německý historický obrat. Kvůli zbrojení a investicím odbrzdí dluhovou brzdu

Dominik Rusinko 6. března 2025Jsou dekády, kdy se neděje nic a pak dny, kdy se dějí dekády. I tak lze popsat historický obrat v…

Strategické opatření, nebo spekulace? Amerika volá po bitcoinové rezervě

Jakub Rochlitz 19. února 2025Už více než 20 států USA předneslo návrh na vytvoření strategické bitcoinové rezervy. Mezi důvody patří upevnění vedoucí pozice USA…

Hypotéky už nejspíš moc nezlevní

Michal Skořepa 18. února 2025Ačkoliv Česká národní banka v únoru obnovila pokles úrokových sazeb jejím snížením na 3,75 procenta, tržní sazby s delší splatností…

- Analýza

Jsou na tom Češi a Američané stejně? Z pohledu vývoje zadlužení ano

Domácnosti i podniky se více zadlužují, zní bilance České národní banky ze závěru roku. Co bylo hlavní příčinou rostoucího zadlužení a jak vypadá srovnání s Američany? A jaký vývoj můžeme čekat v letošním roce? Začneme několika čísly – na konci listopadu 2016 působilo na českém trhu celkově 44 komerčních bank a poboček zahraničních komerčních bank. […]

Ilustrační foto - Kreditní karty, zadlužení domácností. Zdroj: pixabay.com

Domácnosti i podniky se více zadlužují, zní bilance České národní banky ze závěru roku. Co bylo hlavní příčinou rostoucího zadlužení a jak vypadá srovnání s Američany? A jaký vývoj můžeme čekat v letošním roce?

Začneme několika čísly – na konci listopadu 2016 působilo na českém trhu celkově 44 komerčních bank a poboček zahraničních komerčních bank.

Jejich celková bilanční suma byla 6 191 miliard korun. Dominantní položkou aktivní strany bilance jsou úvěry poskytnuté rezidentům. Jejich objem dosáhl 4 152 miliard korun.

GRAF: Vývoj bilance českého bankovního sektoru

Od roku 1993 do října 2016, v milionech korun

Zdroj: tradingeconomics.com

Objem vkladů rezidentů, jenž tvoří nejvýznamnější položku pasiv bankovního sektoru, činil 3 814 miliard korun.

Domácnosti ke konci listopadu dlužily finančním institucím zhruba 1 420 miliard korun, což je o 11 miliard korun meziměsíčně více. Meziročně se zadlužily o dalších 99 miliard více.

Nefinanční podniky dlužily bankám na konci listopadu přibližně 1 233 miliard korun, meziměsíčně o osm miliard korun více. Meziročně jejich dluh vzrostl o 106 miliard korun.

GRAF: Vývoj zadlužení nefinančních podniků

Od roku 1993 do září 2016, v milionech korun

Zdroj: tradingeconomics.com

Hypotéky tahouny zadlužení

Na růstu zadluženosti se projevil především rekordní rok hypoték. Na bydlení šlo z bank nejvíc úvěrů v historii a poprvé spadly sazby u hypoték s fixací na pět až deset let pod dvě procenta.

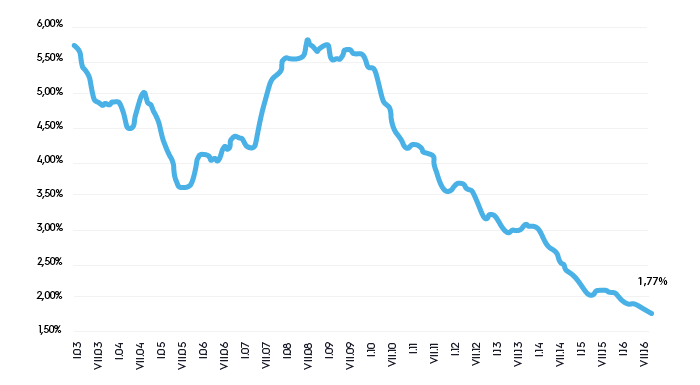

GRAF: Vývoj průměrné hypoteční sazby

Měsíční údaje od roku 2003 do listopadu 2016

Zdroj: Hypoindex.cz

Na rekordně nízkou úroveň klesly i celkově průměrně úrokové sazby na spotřebu, bydlení a ostatní. Kvůli změně regulace se však většina odborníků domnívá, že hypoteční sazby našly své dno, navíc pozvolna rostou i ceny nemovitostí. Díky tomu by tempo zadlužování českých domácností mělo zpomalit.

Sazby poskytované klientům odrážejí nejen prostředí sazeb centrálních bank na technické nule a extrémně nízkých sazeb na mezibankovním trhu, ale také silný konkurenční boj mezi finančními institucemi.

Domácnosti spoří

Rostly také vklady domácností. Na jednodenních vkladech měly domácnosti u bank uloženo zhruba 1 720 miliard korun, jen od října do listopadu se objem vkladů zvýšil o 29 miliard. Meziročně byl vyšší o 220 miliard korun, přestože tyto vklady poskytují rekordně nízký úrok.

Naproti tomu na účtech s výpovědní lhůtou, které poskytují o téměř jedno procento vyšší výnos, měly domácnosti koncem listopadu uloženo necelých 236 miliard korun, tedy přibližně o 654 milionů meziměsíčně méně. Proti loňskému říjnu tyto vklady klesly zhruba o 35 miliard korun.

Naladění domácností je pozitivní

Růst zadluženosti a finanční prostředků na krátkodobých vkladech je známkou pozitivního ekonomického očekávání domácností – ekonomice důvěřují a nebojí se, že přijdou o práci.

Podobně je tomu i u podniků. Jejich pozitivní očekávání se projevuje v rostoucím zadlužení na investice do rozšiřování výroby.

Zadlužují se i Američané

Také domácnosti v USA, největší spotřební ekonomice, zvyšují své dluhy. Američané dluží na kreditních kartách nejvíce od roku 2008, tedy od světové finanční krize.

Na konci třetího čtvrtletí letošního roku dluh přesáhl 920 miliard dolarů (přibližně 24 bilionů korun).

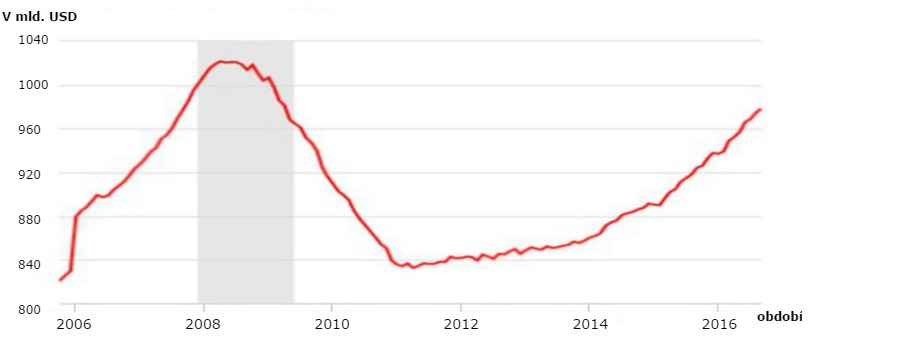

GRAF: Vývoj zadlužení Američanů na kreditních kartách

Od roku 2006 do roku 2016, v miliardách dolarů

Zdroj: Wolfstreet.com, Fed

Růst zadlužení ale má i negativa. Jednou z možností je, že Američané nevydělávají dost na to, aby si dokázali udržet svou životní úroveň. Navzdory tomu, že se ekonomice daří a rekordně nízká nezaměstnanost společně s nedostatkem pracovníků vytváří tlak na růst mezd.

Zadlužení = problém?

Nabízí se tak otázka, zda rostoucí zadluženost amerických domácností a podniků může představovat problém.

Například po vypuknutí finanční krize své závazky na kreditních kartách nezvládalo splácet více než deset procent Američanů, což se negativně projevilo v dalších potížích bank a prohloubilo krizi.

Oproti době před krizí je ale míra nesplácených dluhů na kreditních kartách výrazně nižší. Podíl nesplácených úvěrů z kreditních karet v USA je méně než tři procenta.

Klesá také podíl úvěrů se selháním na celkových úvěrech domácností v Česku. Po krizovém roce 2008 se tento podíl dostal i nad pět procent, nyní se však vrací zpět k úrovni tří procent.

Ekonomiku čeká rozkvět

Vzhledem k pozitivnímu vývoji ekonomiky a růstu inflace lze do budoucna očekávat růst úrokových sazeb.

Protože nezaměstnanost nadále klesá, je pravděpodobné zvyšování mezd a tím i růst spotřeby, což by mělo inflaci a ekonomiku ještě podpořit.