Mohlo by vás také zajímat

Nejdřív covid, pak válka na Ukrajině a teď další nečekaný ekonomický šok: Trump

Dominik Rusinko 1. dubna 2025Dva a půl měsíce působení Donalda Trumpa jako prezidenta USA se projevuje v globální ekonomice a na finančních trzích především…

Fed oddálil snížení sazeb, zaměří se na snížení napětí na peněžním trhu

Jan Čermák 20. března 2025Americká centrální banka (Fed) podle očekávání ponechala základní úrokovou sazbu v pásmu 4,25 až 4,50 procenta. Předseda Fedu Jerome Powell…

Náš kamarád Vladimir? Proč se Trump a Musk staví na Putinovu stranu?

Štěpán Křeček 11. března 2025Co stojí za nekritickým americkým přístupem k Rusku a jeho prezidentovi Vladimiru Putinovi ? Ať už je motivace Donalda Trumpa…

- ANALÝZA

Sestup o jeden stupeň pod vrchol aneb jak lze číst snížení ratingu USA

Agentura Fitch na začátku srpna všechny překvapila rozhodnutím snížit úvěrový rating USA z nejvyššího možného AAA na AA+. Stalo se tak poprvé za něco málo přes deset let, kdy se ratingová agentura rozhodla snížit důvěryhodnost amerického dluhu, což vyvolalo omezené pohyby na trhu, ale zároveň značné pobouření amerických úřadů. Co stojí za rozhodnutím agentury Fitch? Rozhodnou se i další agentury přehodnotit své ratingy? Co to znamená pro trhy a měly by se potenciálních problémů obávat i další země?

Bílý dům v reakci na snížení ratingu ze strany agentury Fitch mj. uvedl, že snížení ratingu v době, kdy prezident Joe Biden (na snímku) zajistil nejsilnější oživení ze všech velkých ekonomik světa, odporuje realitě. Zdroj: Shutterstock

Nižší rating nikdo nevidí rád, být ale o jeden stupínek pod vrcholem neznamená, že je tu podstatné riziko krachu USA. Nicméně i tak je dobré se podívat, co stojí za snížením amerického ratingu od agentury Fitch.

Předcházející varování

Agentura Fitch vydala v květnu letošního roku varování, že pokud Spojené státy nevyřeší otázku dluhového stropu, může dojít ke snížení ratingu. Tento problém byl vyřešen zvýšením dluhového limitu do roku 2025, ale to nic nemění na problémech, na které se agentura Fitch zaměřila.

Instituce poukázala na zhoršující se standardy hospodaření v USA za posledních 20 let, potenciální fiskální problémy v příštích třech letech a masivní nárůst úrokových nákladů v posledních letech.

V roce 2020, po prvním zásahu pandemie, činily roční úrokové náklady na americký dluh něco přes 500 miliard dolarů. Nyní činí téměř jeden bilion dolarů, tedy téměř dvakrát tolik!

Rozhodnutí agentury Fitch se samozřejmě setkalo s nesouhlasem amerických autorit, zejména ministryně financí Janet Yellenové a prezidenta Joea Bidena. Zdůraznili sílu americké ekonomiky, ačkoli prognózy týkající se dluhu ukazují na jeho růst ze současné úrovně mírně přesahující 100 procent HDP na téměř 200 procent do roku 2050!

MOHLO BY VÁS ZAJÍMAT:

Na cestě k rekordnímu schodku rozpočtu: jak dlouho budou shovívavé ratingové agentury?

Kdo si více kopne do vlády? Zatím vede Kalouskovo strašení bankrotem

Co nás učí historie?

V roce 2011 Spojené státy přišly o svou „korunu“ trojnásobného AAA. Tehdy se agentura S&P rozhodla rating snížit a od té doby jej již nezvýšila. To byl jakýsi milník, protože Spojené státy najednou nebyly bezrizikovými.

List Financial Times napsal, že rozhodnutí S&P poukázalo na oslabující finanční pozici nejmocnější země světa. Mezitím časopis Time ukázal na obálce George Washingtona s monoklem a titulek na obálce zněl „Velká americká degradace“.

Trh reagoval otřesem na burze, je však třeba mít na paměti souvislosti – zejména fiskální problémy Evropy a obavy z rozpadu eurozóny. Dluhopisový trh však toto varování z velké části ignoroval, a ceny dluhopisů dokonce získaly!

To souviselo s přílivem kapitálu do bezpečných přístavů a navzdory snížení ratingu je americký dluh stále považován za jeden z nejbezpečnějších na světě. Velmi z toho těžilo zlato, jehož ceny v té době dosáhly rekordních hodnot.

Odlišný stav ekonomiky

Stav ekonomiky byl tehdy samozřejmě jiný. Úrokové sazby byly stále na nule a Fed se nacházel mezi jedním programem nákupu aktiv (QE) a druhým.

Navíc probíhala evropská dluhová krize, která měla pozitivní dopad na americká aktiva, a nakonec americký index S&P 500 během 12 měsíců od rozhodnutí agentury S&P posílil o zhruba 20 procent.

Trh vždy reaguje prudce hned napoprvé. Když se něco stane podruhé, potřetí nebo následně, reakce trhu již není tak prudká. Situace v roce 2011 navíc ukázala, že náklady na nové zadlužení v USA v podstatě nevzrostly a výraznější reakce nastala na akciových, měnových nebo komoditních trzích. Máme tedy nyní důvod k obavám?

TABULKA: Srovnání vybraných ukazatelů v roce 2011 a v roce 2023

V roce 2011 reagoval nejhůře index S&P 500 a nejvíce z toho profitovalo zlato, i když to bylo důsledkem růstu cen dluhopisů. Měsíc po rozhodnutí jsme zaznamenali pokles výnosů o více než 50 bazických bodů!

Jak je vidět, měnová situace byla stabilní, ačkoli byla také důsledkem evropských problémů. V eurozóně sice nyní není dluhová krize, ale můžeme pozorovat značné problémy se zpomalením ekonomiky.

Zdroj: Bloomberg Finance L.P., XTB Research

Mělo snížení ratingu v jiných zemích význam?

Existují ekonomiky, které nikdy nesnížily rating z trojnásobného stupně AAA, například Austrálie, Švédsko nebo Německo.

Na druhou stranu v nedávné historii došlo k negativním změnám ratingu, které způsobily různé faktory. V případě Kanady šlo o výrazný nárůst výdajů, a tedy i zadlužení, během pandemie covidu-19, zatímco v případě Spojeného království to souviselo s referendem o brexitu.

Ukazuje se však, že během několika desítek seancí po snížení ratingu jsme negativní dopad nepozorovali; velmi často tyto dluhopisy získávaly! Samozřejmě nechceme tvrdit, že snížení ratingu je pro emitenta pozitivní. Taková rozhodnutí však často pouze odrážela postupné změny a investoři je brali spíše jako určité potvrzení než jako novou „šokující“ informaci.

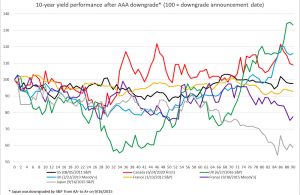

GRAF: Srovnání desetiletých výnosů vybraných zemí po snížení ratingu z nejvyššího stupně AAA

Graf ukazuje změny výnosů normalizované na hodnotu 100 k datu rozhodnutí o snížení ratingu. Jak je vidět, výnosy klesly během několika desítek úvodních seancí!

Zdroj: Bloomberg Finance L.P., XTB Research

Zhoršení fiskální politiky

Agentura Fitch ve svém zdůvodnění rozhodnutí ukázala, že řízení fiskální politiky se za posledních 20 let výrazně zhoršilo. Takové varování zaznělo již v roce 2011 od agentury S&P a také agentura Moody’s v květnu naznačila, že by se k takovému kroku mohla rozhodnout.

| Devítka s nejvyšším ratingem |

| Ve světě je v současné době pouze devět států, které mají nejvyšší rating u všech tří renomovaných ratingových agentur. Na seznamu zemí s nejvyšším hodnocením úvěrové spolehlivosti u ratingových agentur Moody’s Investors Service, Fitch Ratings a S&P Global Ratings jsou: Německo, Dánsko, Nizozemsko, Švédsko, Norsko, Švýcarsko, Lucembursko, Austrálie a Singapur. Úvěrový rating je důležitým vodítkem pro investory a ukazuje, jaká je pravděpodobnost řádného splácení půjček. Má významný vliv na ochotu věřitelů příslušnému státu půjčovat a rovněž na podmínky půjčky, například na úrokovou sazbu. Čím je rating vyšší, tím lépe je dlužník vnímán v očích věřitelů a tím je i pravděpodobnější, že bude schopen zajistit si levnější půjčky. (Zdroj: ČTK/ Bloomberg) |

Za zmínku stojí, že z investiční politiky některých fondů vyplývá, že peníze lze investovat pouze do nejbezpečnějšího dluhu s ratingem AAA.

Obvykle tedy jako investiční výbory dbají na převažující rating. Z tohoto pohledu by se mohlo zdát, že rozhodnutí agentury Fitch je klíčové, protože převažující rating pro USA není AAA, ale AA+.

Dojde k úniku z amerického dluhu?

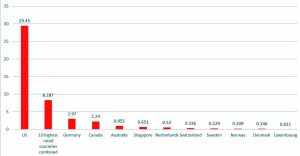

Máme tu však jeden problém. Současný trh s dluhovými cennými papíry USA je téměř pětkrát větší než celkový trh všech ostatních vládních emitentů s ratingem AAA od všech agentur a téměř čtyřikrát větší s ohledem na země s převažujícím ratingem AAA.

Kam by tedy peníze z amerického dluhu šly, kdyby je manažeři chtěli mechanicky přesunout? I kdyby americký dluh neměl pro danou instituci zvláštní status (což se často stává), bylo by jednodušší změnit ustanovení než skutečně opustit americké dluhopisy.

Mimochodem, tato skutečnost také znamená, že dluh vlád, které si udržely AAA, může být investory obzvláště ceněn (protože ho zbývá tak málo).

GRAF: Srovnání zadlužení USA s dalšími zeměmi s nejvyššími ratingy

(v mld. USD)

Dluh USA je téměř čtyřikrát vyšší než dluh zemí s nejvyšším úvěrovým ratingem (nejméně dvojnásobek AAA). Pokud USA ztratí status nejbezpečnějšího dluhu, nebudou mít správci fondů kam převést své prostředky.

Zdroj: MMF, OSN, Bloomberg Finance L.P., Macrobond, XTB Research

Jaký význam má rozhodnutí společnosti Fitch?

Impéria padají pomalu. Rozhodnutí agentury Fitch nemusí v současné době vyvolat velké pohyby na trhu, a i ty, které vidíme, jsou výsledkem překvapivého okamžiku, ve kterém se objevilo, nikoliv jeho zdůvodnění.

Je však jakousi pečetí nepřijetí hospodářské politiky USA. Bude mít Washington okamžitě problém s financováním deficitu? Rozhodně ne. Ztratí dolar prostřednictvím agentury Fitch status rezervní měny? To se určitě nestane po mnoho let. Rozhodnutí je třeba vnímat jako varovný signál, že beze změn bude finanční hegemonie USA upadat.

Může se tak stát i v případě zdravé hospodářské politiky tváří v tvář rostoucí konkurenci z Asie. Na druhou stranu agentura Fitch upozorňuje na rizika, která by mohla urychlit předávání vůdčí štafety. Takto je podle našeho názoru třeba na toto rozhodnutí nahlížet.